유럽 전자 계약 제조 및 설계 서비스 바카라 규모 및 점유율

바카라 사이트의 유럽 전자 계약 제조 및 설계 서비스 바카라 분석

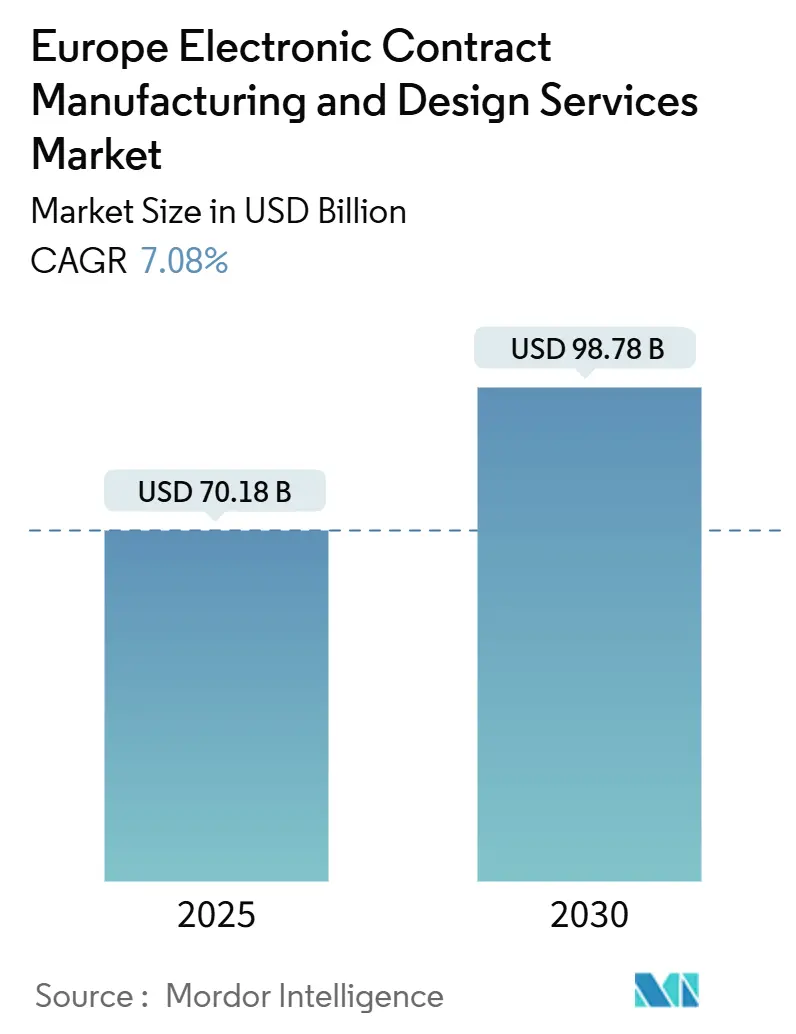

유럽 전자 계약 제조 및 설계 서비스 바카라 규모는 2025년에 701억 8천만 달러에 달했으며, 2030년까지 987억 8천만 달러에 이를 것으로 예상되며, 이는 예측 기간 동안 7.08%의 CAGR을 나타냅니다. 이러한 지속적인 확장은 공급망 주권에 대한 지역적 전환을 반영합니다. 유럽 OEM은 아시아 생산 집중에 대한 노출을 완화하기 위해 선택된 고부가가치 프로그램을 해외로 이전하는 동시에 점점 더 복잡한 전자 제품을 아웃소싱하고 있습니다. EU 칩법에 의해 촉진된 투자, EMS 공장 전반에 걸친 빠른 Industry 4.0 구축, 그리고 e-모빌리티 및 의료 기술의 급증하는 수요는 바카라 모멘텀을 강화합니다. 2025년 초 지표는 2024년 재고 조정 주기 이후 주문 잔고가 회복되고 있음을 나타내며, 디지털 트윈 도입은 주요 시설에서 측정 가능한 효율성 향상을 주도하고 있습니다. 그러나 이 부문은 여전히 숙련된 노동력 부족, 불안정한 부품 리드 타임, 그리고 높은 에너지 가격을 헤쳐나가야 합니다.

주요 바카라 요약

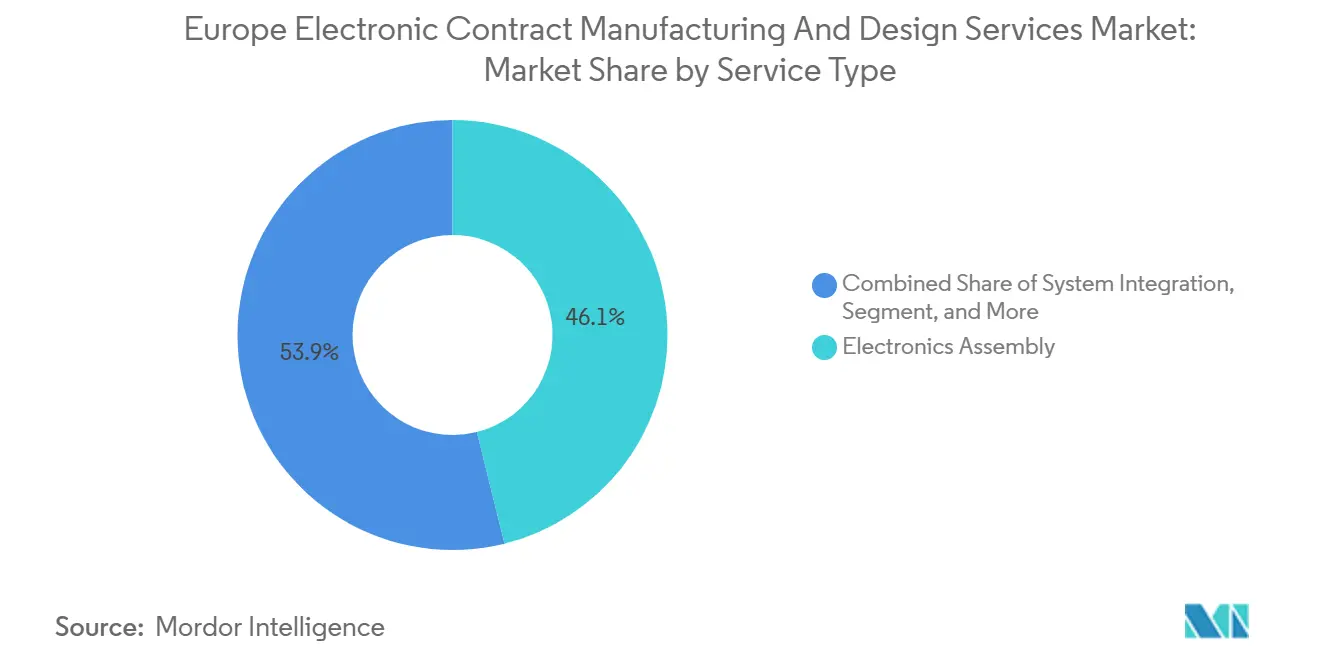

- 서비스 유형별로 보면, 전자 조립이 2024년 유럽 전자 계약 제조 및 설계 서비스 시장 점유율 46.12%로 1위를 차지했습니다. 엔지니어링 설계는 2030년까지 연평균 성장률 7.81%로 성장할 것으로 예상됩니다.

- 최종 사용 산업별로 보면, 산업 및 로봇 공학은 2024년 유럽 전자 계약 제조 및 설계 서비스 시장 규모의 28.36%를 차지했습니다. 헬스케어 및 의료 기기는 2030년까지 8.12%의 CAGR로 성장할 것으로 예상됩니다.

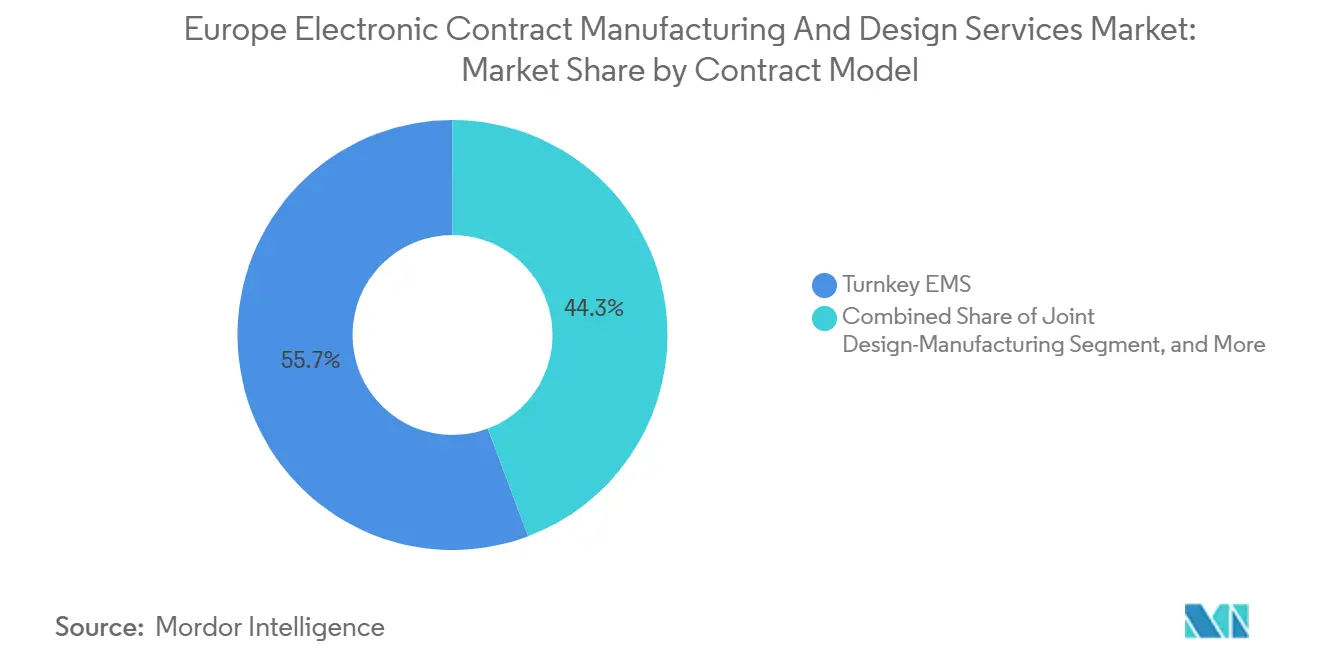

- 계약 모델별로 보면, 턴키 EMS는 2024년 유럽 전자 계약 제조 및 설계 서비스 시장 규모의 55.74%를 차지했으며, 공동 설계-제조 관계는 8.56% CAGR로 성장하고 있습니다.

- 회사 규모별로 보면, 매출이 20만~100억 달러인 회사는 연평균 9.71% 성장할 것으로 예상되지만, 매출이 500억 달러 이상인 공급업체는 여전히 48.06%의 점유율을 차지하고 있습니다.

- 지역별로 보면, 독일은 2024년에 22.51%의 매출 점유율을 기록한 반면, 폴란드는 2025년부터 2030년까지 8.41%의 CAGR을 기록할 것으로 예상됩니다.

유럽 전자 계약 제조 및 설계 서비스 바카라 동향 및 통찰력

드라이버 영향 분석

| 운전기사 | (~) CAGR 예측에 미치는 영향 | 지리적 관련성 | 영향 타임라인 |

|---|---|---|---|

| 복잡한 전자제품의 아웃소싱 가속화 | 1.2% | 독일, 프랑스, 이탈리아, 북유럽 지역 | 중기(2~4년) |

| 리쇼어링 인센티브 및 공급망 국유화 프로그램 | 1.8% | EU 전역, 독일 및 동유럽에서 가장 강력함 | 장기 (≥ 4년) |

| EMS 공장 전반에서 Industry 4.0 및 디지털 트윈 도입 증가 | 1.0% | 독일, 네덜란드, 오스트리아, 체코 | 중기(2~4년) |

| 전기 이동성 전력 전자 장치 및 배터리 관리 시스템 수요 급증 | 1.4% | 독일, 프랑스, 스웨덴, 헝가리 | 단기 (≤ 2년) |

| 스마트메드테크 및 웨어러블 기기 제조 확대 | 0.9% | 스위스, 독일, 아일랜드, 덴마크 | 중기(2~4년) |

| 2022~2023년 불휘프 왜곡 이후 단기 재고 조정 | 0.5% | EU 전역, 특히 독일과 네덜란드 | 단기 (≤ 2년) |

| 출처: 모르도르 정보 | |||

유럽 OEM의 복잡한 전자 제품 아웃소싱 가속화

자동차 티어 1 및 산업 자동화 선도 기업들은 첨단 운전자 보조 시스템, 고밀도 파워트레인, 엣지 AI 모듈의 부하를 분산하기 위해 EMS 파트너십을 확대하고 있으며, 이를 통해 최첨단 공정 장비를 활용하면서 신규 CAPEX(자본투자)를 절감하고 있습니다. 보쉬, 콘티넨탈, ZF는 2024년 차세대 인버터 보드 개발을 위해 지역 EMS 업체들과 다년 계약을 체결했습니다. 인피니언과 포르투의 앰코(Amkor) 패키징 및 테스트 제휴는 기존에 자체적으로 진행하던 단계를 외부 전문 업체에 위탁하는 방식으로 전환하는 과정을 보여줍니다.[1]Infineon Technologies, “Infineon과 Amkor, 파트너십 강화”, infineon.com 출처: in4ma, “2025년 상반기 통계”, in4ma.de 이제 더욱 강력한 협업이 수명 주기 테스트와 현장 고장 분석에 걸쳐 이루어지면서 EMS 공급업체는 전통적으로 OEM 엔지니어링 팀만이 담당하던 역할을 맡게 되었습니다.

전기 이동성 전력 전자 및 배터리 관리 시스템 수요 급증

2025년 EV 보급률은 지역 경차 판매량의 22%를 넘어섰으며, 이는 고전류 보드, SiC 인버터 스택, 배터리 관리 컨트롤러에 대한 콜오프를 촉진했습니다. Semikron-Danaher와 Infineon은 Bosch의 9세대 e-액슬 출시를 지원하기 위해 프레스핏 조립 아웃소싱을 확대했습니다. 자동차 기능 안전 제약 조건은 ASIL-D 인증 경험이 있는 기존 유럽 사업장에서 이러한 작업을 뒷받침합니다.

스마트메드테크 및 웨어러블 기기 제조 확대

팬데믹 이후 의료 정책은 연결형 진단 장비 및 연속 원격 모니터링 장비 조달을 가속화했습니다. ISO 13485 인증을 받은 스위스 소재 EMS 공장은 2024년에 표면 실장 용량을 두 배로 늘렸습니다. 아일랜드의 의료 기술 회랑은 15µm 미만의 배치 정확도를 구현할 수 있는 미세 유체 역학 백엔드 라인을 추가하여 이식형 바이오센서를 상용화하는 스타트업을 유치했습니다.

2022-2023년 불휩 왜곡 이후 단기 재고 조정

채널 파트너는 2024년 내내 예약을 줄였지만, 재고 조정은 2025년 1분기에 대부분 마무리되어 EMS 공급업체가 WIP 일정을 정상화할 수 있었습니다. in4ma는 2025년 4월 동안 DA-CH 클러스터에서 주문 대 청구 비율이 1.05 이상으로 상승했다고 보고했습니다. 이제 건전한 백로그 가시성이 선택적 용량 병목 현상 해소를 위한 자본 지출의 기반이 되었습니다.

제약 영향 분석

| 제지 | (~) CAGR 예측에 미치는 영향 | 지리적 관련성 | 영향 타임라인 |

|---|---|---|---|

| 제조업 중심지의 숙련 노동력 부족과 임금 상승 | -1.1 % | 독일, 네덜란드, 북유럽 국가들 | 장기 (≥ 4년) |

| 지속적인 구성 요소 리드타임 변동성 및 할당 위험 | -0.8 % | EU 전역, 특히 자동차 및 산업 부문에 영향을 미침 | 중기(2~4년) |

| 고급 조립 및 테스트 라인을 위한 높은 자본 지출 장벽 | -0.6 % | 독일, 프랑스, 이탈리아, 스위스 | 중기(2~4년) |

| 에너지 가격 변동성 심화로 비용 구조에 영향 미쳐 | -0.4 % | 독일, 네덜란드, 벨기에, 에너지 집약적 제조 지역 | 단기 (≤ 2년) |

| 출처: 모르도르 정보 | |||

제조업 중심지의 숙련 노동력 부족과 임금 상승

독일만 해도 2025년 들어서 계획된 반도체 팹에 필요한 SMT 기술자, 프레스핏 전문가, 테스트 엔지니어가 13,000명 부족할 것으로 예상됩니다. 바이에른과 바덴뷔르템베르크의 임금은 2024년 전년 대비 6~8% 상승하여 일부 아시아 지역과의 생산 원가 격차를 줄였습니다. 정책 입안자들은 이중 교육 과정에 자금을 지원하는 방식으로 대응했지만, 공정 역량 전문성이 요구되는 고믹스, 저물량 라인의 경우 인력 부족 현상이 여전히 심각합니다.[2]유럽 위원회, "IPCEI 마이크로전자 인력 전략", europa.eu

지속적인 구성 요소 리드타임 변동성 및 할당 위험

2025년에 주요 공급 부족 현상이 완화되었지만, 자동차용 마이크로컨트롤러, SiC MOSFET, 그리고 일부 MLCC 유형은 여전히 40주를 초과하는 할당 기간을 겪고 있습니다. 소규모 EMS 업체들은 보장된 할당에 대한 구매력이 부족하여 더 많은 예비 재고를 보유해야 하며, 이는 운전자본을 증가시킵니다. 많은 업체들이 지역 유통업체로 다각화하지만, NPI 증설을 지연시키는 긴 적격 심사 주기를 경험하게 됩니다.

세그먼트 분석

서비스 유형별: 엔지니어링 설계로 혁신 파트너십 가속화

OEM들이 출시 기간을 단축하는 협업적 아이디어 도출 프레임워크를 모색함에 따라 엔지니어링 설계는 2030년까지 연평균 7.81% 성장하며 새로운 우선순위를 확보했습니다. 전자 조립은 꾸준한 소비자 및 산업용 물량에 힘입어 2024년 유럽 전자 계약 제조 및 설계 서비스 시장 점유율 46.12%를 유지했습니다. 턴키 방식의 엣지 AI 게이트웨이 덕분에 시스템 통합이 증가했고, 애프터마켓 서비스는 순환 경제의 의무를 통해 수익을 창출했습니다.

유럽의 엔지니어링 설계용 전자 계약 제조 및 설계 서비스 바카라 규모는 IC'Alps와 같은 ASIC 설계 업체들이 테이프아웃부터 최종 테스트까지 아우르는 파운드리 제휴를 공식화하면서 더욱 확대될 것으로 예상되며, 이를 통해 프로토타입 제작 주기를 최대 30일 단축할 수 있습니다. 공동 설계-제조 계약 또한 연평균 8.56% 성장할 것으로 예상되며, 이는 통합 DFM, 규제 검증, 그리고 양산 능력의 경쟁력을 뒷받침합니다.

참고: 바카라 구매 시 사용 가능한 모든 개별 세그먼트의 세그먼트 공유

최종 사용 산업별: 의료가 프리미엄 서비스 수요를 견인

헬스케어 및 의료기기는 수술 로봇, 커넥티드 약물 전달 플랫폼, 그리고 ISO 13485 추적성이 요구되는 3등급 이식형 의료기기의 성장에 힘입어 연평균 8.12%의 성장률을 기록할 것으로 예상됩니다. 산업 및 로봇공학은 EU 공장 전반의 지속적인 자동화 투자에 힘입어 2024년 유럽 전자 계약 제조 및 설계 서비스 시장 규모에서 28.36%를 차지하며 가장 큰 비중을 유지했습니다.

유럽 전자 계약 제조 및 설계 서비스 산업은 의료 OEM이 엄격한 생체 적합성과 100% 전자 로트 이력을 요구하는 PCB-A를 아웃소싱하는 데 유리합니다. Assel과 같은 폴란드 EMS 기업은 이러한 프리미엄 바카라을 공략하기 위해 바이오 클린룸 업그레이드에 투자했습니다. 한편, 자동차 전기화는 인버터 보드와 열 관리 컨트롤러를 통해 중기적인 물량을 확보하고 있습니다.

계약 모델별: 공동 설계-제조 파트너십으로 관계 재편

턴키 프로젝트는 2024년 수주량의 55.74%를 차지했는데, 이는 OEM이 조달, 제조, 물류를 아우르는 단일 책임 방식을 선호함을 보여줍니다. 그러나 연평균 성장률 8.56%로 성장하는 공동 설계-제조 프로젝트는 공동 IP 생성 및 초기 단계 공동 엔지니어링으로의 진화를 보여주며, 이를 통해 제조 가능성과 규제 준수가 향상됩니다.

이러한 변화는 EDA 툴체인, 시뮬레이션 랩, 인증 컨설팅에 투자하는 EMS 공급업체에 유리합니다. 공동 설계-제조(JDM)에 연계된 유럽 전자 계약 제조 및 설계 서비스 바카라 규모는 자동차 ADAS 모듈 분야에서 불균형적으로 확대될 것으로 예상되며, 이 모듈에서는 기능 안전 검토가 컨셉 확정 단계에서 시작됩니다. 기존 BOM 소유권이나 민감한 반도체 콘텐츠로 인해 OEM의 통제가 필요한 위탁 생산 및 BTP(Build-to-Print) 틈새 바카라은 여전히 존재합니다.

참고: 바카라 구매 시 사용 가능한 모든 개별 세그먼트의 세그먼트 공유

회사 규모별: 소규모 공급업체는 전문화 기회를 활용합니다.

500억 달러 이상의 공급업체가 48.06%의 시장 점유율을 차지하는 반면, 20천만 달러에서 100억 달러 사이의 규모를 가진 기업들은 연평균 9.71%의 성장률을 기록하며 의료 기술, 항공 전자 장비(LRU), 애프터서비스(AS) 분야로의 민첩한 전환을 보여줍니다. 지역 선두 기업들은 심층적인 도메인 전문 지식, 이중 언어 기술 영업, 그리고 근접성 이점을 활용하여 소량, 고복잡성 입찰에서 대형 경쟁업체들을 압도합니다.

M&A는 여전히 활발합니다. Variosystems의 Schurter Solutions 인수와 Cicor의 NEP 인수는 지역 내 입지를 강화하고 있지만, 수십 개의 창업자 주도 전문 기업들은 여전히 독립적으로 활동하고 있습니다. 이러한 틈새 기업들은 유럽 전자 계약 제조 및 설계 서비스 바카라의 단편화된 롱테일(long-tail)을 장악하고 있으며, OEM에 중복성과 현지 언어 프로그램 관리 서비스를 제공합니다.

지리 분석

독일은 자동차 및 첨단 산업 자동화 프로젝트에 힘입어 2024년 매출 점유율 22.51%를 유지했습니다. 생산 능력 확대는 IPCEI-Microelectronics와 같은 공공-민간 프로그램과 긴밀히 연계되어 있으며, 이러한 프로그램은 고복잡성 백엔드 라인에 보조금을 지급합니다. 그러나 EU 중간값보다 20~25% 높은 에너지 비용과 심각한 엔지니어링 공석으로 인해 2024년 마진이 다소 감소했습니다. 기업들은 슬로바키아나 헝가리에 고인력 작업장을 공동 배치하는 동시에 바이에른에 파일럿 라인과 최종 테스트 라인을 유지하는 방식으로 대응하고 있습니다.

폴란드는 단일 바카라 내 니어쇼어링(nearshore) 생산 능력을 추구하는 서구 OEM들의 외국인 직접 투자 유입에 힘입어 2030년까지 연평균 8.41% 성장할 것으로 예상됩니다. 브로츠와프와 그단스크 인근 전자 산업 단지는 동아시아 지역보다 리드타임을 단축하는 물류 통로의 이점을 누리고 있습니다. 스마트 성장 운영 프로그램에 따른 정부 연구개발 지원금은 자동화 투자를 더욱 촉진합니다.[3]Sertec 360, "회사 프로필", sertec360.com

프랑스, 이탈리아, 스페인, 영국은 항공우주, 철도, 방위 산업에 기반을 둔 성숙 수요를 공급합니다. 프랑스는 에어버스의 생산량이 정상화됨에 따라 2025년 초 항공우주용 LRU(장거리 무선 통신 장치) 부문에서 회복세를 보일 것으로 예상되며, 스위스는 웨어러블 진단 분야에서 두 자릿수 성장세를 기록하고 있습니다. 북유럽 국가들은 통신용 베이스밴드와 견고한 산업용 PC에 특화되어 있지만, 2019년부터 2025년까지 43건의 EMS M&A 거래가 성사되면서 통합이 가속화되고 있습니다.

경쟁 구도

유럽 전자 계약 제조 및 설계 서비스 바카라은 중간 정도의 세분화를 보이고 있습니다. 상위 5개 공급업체가 2024년 매출의 45%를 약간 상회하는 점유율을 기록했습니다. 상호 보완적인 프로세스 전문성을 결합하고, 전략적 고객을 확보하며, 지리적 범위를 확장하는 인수를 통해 통합이 가속화되고 있습니다. 2024년 시코르(Cicor)의 NEP 인수와 현재 진행 중인 독일 기업 인수 협상은 이러한 통합 전략을 잘 보여줍니다.

기술 투자는 경쟁의 속도를 좌우합니다. 선도 기업들은 AI 기반 SPI 보정 루프, AMR 차량 기반의 자율 자재 보충, 그리고 클라우드 기반 디지털 트윈을 구현합니다. 규정 준수 역량은 의료기기 관련 ISO 13485, 자동차 기능 안전 관련 ISO 26262, 항공우주 관련 EN 9100, 데이터 보안 관련 TISAX 등 추가적인 장벽을 제시합니다.

전략적 제휴는 수직 통합을 강화합니다. 인피니언-앰코의 포르투갈 사업장은 전력 반도체 백엔드 생산 능력을 확보했으며, 포토닉스FAB의 47.6만 유로(54.89만 달러) 규모 프로그램은 EMS 업체들이 초기 물량 광 트랜시버 작업에 활용할 수 있는 EU 포토닉스 파일럿 라인을 구축합니다. 소규모 전문 업체들은 극한의 미세 조립, 수리 서비스, 그리고 다국어 엔지니어링 지원을 제공하여 경쟁력을 유지합니다.

유럽 전자 계약 제조 및 설계 서비스 업계 리더

-

Hon Hai Precision Industry Co. Ltd.(Foxconn)

-

주식회사 플렉스

-

주식회사 자빌

-

졸너 일렉트로닉 AG

-

GPV 인터내셔널 A/S

- *면책조항: 주요 플레이어는 특별한 순서 없이 정렬되었습니다.

최근 산업 발전

- 2025년 5월: in4ma는 427개 EMS 회사와 200억 유로의 수익을 다루는 통계를 발표하여 DA-CH 가시성을 확대했습니다.

- 2025년 3월: APECS 시범 라인은 8개국에 걸쳐 이질적인 통합을 추진하기 위해 7억 3,000만 유로(8억 4,194만 달러)를 확보했습니다.

- 2025년 2월: Etteplan은 AR 교육과 예측 유지 보수로 애프터마켓 포트폴리오를 업그레이드했습니다.

- 2025년 1월: Kontron은 강화된 유럽 수리 및 전문 서비스 허브를 출시했습니다.

유럽 전자 계약 제조 및 설계 서비스 바카라 바카라 범위

| 공학 설계 |

| 전자제품 조립 |

| 시스템 통합 |

| 애프터마켓 서비스 |

| 자동차 및 모빌리티 |

| 산업 및 로봇공학 |

| 헬스케어 및 의료기기 |

| 항공우주 및 국방 |

| 정보통신기술(ICT) 및 통신 |

| 가전제품 |

| 턴키 EMS |

| 위탁판매/제작-인쇄 |

| 공동 설계-제조 |

| 부분 EMS |

| 대형(≥USD 500m) |

| 중간 계층(USD 100-500m) |

| 소규모(USD 20-100m) |

| 마이크로( |

| 독일 |

| 영국 |

| 프랑스 |

| 이탈리아 |

| 스페인 |

| 러시아 |

| 유럽의 나머지 |

| 서비스 유형별 | 공학 설계 |

| 전자제품 조립 | |

| 시스템 통합 | |

| 애프터마켓 서비스 | |

| 최종 사용 산업별 | 자동차 및 모빌리티 |

| 산업 및 로봇공학 | |

| 헬스케어 및 의료기기 | |

| 항공우주 및 국방 | |

| 정보통신기술(ICT) 및 통신 | |

| 가전제품 | |

| 계약 모델별 | 턴키 EMS |

| 위탁판매/제작-인쇄 | |

| 공동 설계-제조 | |

| 부분 EMS | |

| EMS 공급업체의 회사 규모별 | 대형(≥USD 500m) |

| 중간 계층(USD 100-500m) | |

| 소규모(USD 20-100m) | |

| 마이크로( | |

| 국가 별 | 독일 |

| 영국 | |

| 프랑스 | |

| 이탈리아 | |

| 스페인 | |

| 러시아 | |

| 유럽의 나머지 |

바카라에서 답변 한 주요 질문

2025년 유럽 전자 계약 제조 및 설계 서비스 바카라 규모는 얼마일까요?

바카라 가치는 70.18억 98.78천만 달러이며, 2030년까지 7.08%의 CAGR로 XNUMX억 XNUMX천만 달러에 이를 것으로 예상됩니다.

어떤 서비스 부문이 지역 매출을 주도하고 있나요?

전자 조립은 2024년 매출의 46.12%를 차지했습니다.

어떤 최종 사용 부문이 가장 빠르게 성장하고 있나요?

의료 및 의료 기기는 연결된 진단 및 수술 로봇에 힘입어 2030년까지 8.12%의 CAGR을 보일 것으로 예상됩니다.

폴란드가 생산능력을 이렇게 빨리 확장하는 이유는 무엇일까?

폴란드는 EU 규제 일치, 비용 경쟁력 있는 노동력, 유리한 투자 인센티브를 결합하여 8.41%의 CAGR 전망을 제공합니다.

선도적인 EMS 공급업체를 차별화하는 경쟁 요인은 무엇입니까?

첨단 산업 4.0 도입, ISO 13485 및 ISO 26262와 같은 규정 준수 자격 증명, 반도체 백엔드 용량을 위한 전략적 제휴가 리더십을 정의합니다.

부품 부족은 운영에 어떤 영향을 미치나요?

자동차용 마이크로컨트롤러와 SiC 장치의 리드타임 변동성이 지속되면서 EMS 업체는 재고를 더 많이 확보하고 공급업체와의 파트너십을 강화해야 합니다.

페이지 마지막 업데이트 날짜: