바카라 사이트의 미국 MVNO 가상 바카라 분석

미국 MVNO 가상 바카라 규모는 2025년 438억 2천만 달러로 추산되며, 2030년까지 608억 7천만 달러에 도달할 것으로 예상되며, 이는 예측 기간(2025-2030년) 동안 연평균 6.79% 성장한 수치입니다. 가입자 수 측면에서는 2025년 68.48만 명에서 2030년 84.52만 명으로 성장할 것으로 예상되며, 이는 예측 기간(2025-2030년) 동안 연평균 4.30% 성장한 수치입니다.

견고한 성장은 저렴한 요금제에 대한 소비자들의 지속적인 수요, IoT 연결의 기업 아웃소싱, 그리고 출시 기간을 단축하는 빠른 클라우드 도입에서 비롯됩니다. 케이블 사업자들은 광대역 강점을 무선 교차 판매로 전환하고, 소매업체들은 디지털 참여를 강화하는 eSIM 전용 브랜드를 출시합니다. 매출 희석을 우려하는 대형 통신사들은 네트워크 슬라이싱과 전략적 인수를 통해 도매 트래픽과 수익을 자체 생태계 내에 유지하는 방식으로 대응합니다. API 중심 도매 플랫폼의 꾸준한 유입은 진입 장벽을 더욱 낮추고 서비스 혁신을 촉진하여 미국 MVNO 시장의 모든 부문에서 치열한 경쟁을 유발합니다.

주요 바카라 요약

- 배포 모델별로 보면, 클라우드 솔루션이 2024년에 미국 MVNO 시장 점유율 58%를 차지하며 선두를 달렸습니다. 이 부문은 2030년까지 13.12%의 CAGR로 성장할 것으로 예상됩니다.

- 운영 모드별로 보면, 전체 MVNO는 2024년에 미국 MVNO 시장 규모의 46%를 차지했으며 2030년까지 10.91%의 CAGR로 성장할 것으로 예상됩니다.

- 가입자 유형별로 보면, 소비자 서비스는 2024년에 미국 MVNO 시장 규모의 74%를 차지했고, IoT 연결은 2030년까지 17.68%의 CAGR로 확대될 것입니다.

- 네트워크 기술 측면에서 위성/NTN 서비스는 사업자가 지상 기반을 넘어 다각화함에 따라 2030년까지 연평균 성장률 65.73%로 가장 빠른 성장을 기록할 것으로 예상됩니다.

- 유통 채널별로 보면, 2024년 미국 MVNO 시장 규모의 49.88%는 디지털 전용 판매로 차지했으며, 2030년까지 연평균 성장률 12.16%로 증가할 것으로 예상됩니다.

미국 MVNO 가상 바카라 동향 및 통찰력

드라이버 영향 분석

| 운전기사 | (~) CAGR 예측에 미치는 영향 | 지리적 관련성 | 영향 타임라인 |

|---|---|---|---|

| 저렴한 무선 요금제에 대한 수요 증가 | 1.8% | 가격에 민감한 인구통계에 집중한 국가적 | 단기 (≤ 2년) |

| MVNO 기능 동등성을 지원하는 5G 커버리지 확장 | 1.5% | 국가적, 도시 가상 바카라이 도입을 선도함 | 중기(2~4년) |

| MVNO에 대한 기업 및 IoT 연결 아웃소싱 | 1.2% | 국내 기업 허브에서 조기 도입이 보임 | 장기 (≥ 4년) |

| FCC의 경쟁 촉진 정책 및 도매 의무 | 0.9% | 국가 규제 프레임워크 | 중기(2~4년) |

| 소매업체가 출시한 eSIM 전용 디지털 브랜드의 부상 | 0.8% | 기술에 정통한 인구 통계가 주도하는 국가 | 단기 (≤ 2년) |

| API 기반 도매 가상 바카라으로 진입 장벽 낮춰 | 0.6% | 기술 센터를 조기 채택자로 하는 국가적 | 장기 (≥ 4년) |

출처: 모르도르 정보

저렴한 무선 요금제에 대한 수요 증가

인플레이션으로 가계 예산이 빠듯해지면서 미국 MVNO 가상 바카라에서는 더 많은 소비자들이 저가 상품을 선호하게 되었습니다. 통신사들은 주요 통신사 요금제보다 30~40% 저렴한 투명하고 수수료 없는 요금제로 대응하고 있습니다. Visible의 5년 15달러 보장 정책은 Mint Mobile의 주요 홍보 전략에 정면으로 반박하며, 가격 경쟁이 브랜드 인지도를 어떻게 형성하는지 보여줍니다. [1]“Visible 세트 가격 잠금,” Verizon News Center, verizon.com대량 도매 계약, 간소화된 백엔드 운영, 그리고 디지털 온보딩을 통해 MVNO는 요금 하락에도 불구하고 마진을 유지할 수 있습니다. 입소문과 유연한 선불 약관은 이탈률을 낮추어 가입자 확대를 뒷받침하는 비용 우위 고리를 강화합니다.

MVNO 기능 동등성을 지원하는 5G 커버리지 확장

전국적인 단독 5G 구축은 한때 할인 브랜드와 네트워크 소유주를 구분했던 성능 격차를 해소합니다. 네트워크 슬라이싱을 통해 MVNO는 이전에는 직접 통신사 계약에만 적용되었던 차별화된 보안, 지연 시간 및 처리량 등급을 제공할 수 있습니다. 기능 패리티는 경쟁 포지셔닝을 재편합니다. 이제 브랜드는 느린 데이터 속도에 대한 사과보다는 게임 패스, AR 특전, 클라우드 스토리지 번들 등 서비스 혁신을 주도하고 있습니다. 기기 업그레이드 주기가 빨라짐에 따라 새로운 5G 전용 휴대폰은 eSIM 프로비저닝을 기본으로 제공하여 고객의 미국 MVNO 시장으로의 전환을 더욱 원활하게 합니다.

MVNO에 대한 기업 및 IoT 연결 아웃소싱

제조업체, 물류 업체, 그리고 공공 서비스 업체들은 국내외 국경을 넘나드는 수천 개의 센서를 위한 단일 창구를 원합니다. 전문 MVNO(가상사설망)는 번들 SIM 관리 포털, 데이터 공유, 그리고 다중 네트워크 이중화를 통해 이에 대응합니다. 캐나다 CRTC(통신기술위원회)는 최근 기업용 MVNO 서비스에 대한 도매 접근을 허용하여 해당 모델에 대한 규제 당국의 지지를 강조하고 미국 정책 결정에 있어서도 유사한 추진력을 시사했습니다. 위성-셀룰러 하이브리드는 원격 광산과 해상 플랫폼까지 도달 범위를 확장하여 연결성을 예측 유지 관리 및 실시간 분석을 위한 전략적 지원 요소로 활용합니다.

FCC의 경쟁 촉진 정책 및 도매 의무

FCC가 제안한 60일 기기 잠금 해제 규칙은 호스트 통신사가 부과하는 장기 잠금 기간을 종료함으로써 전환 마찰을 줄입니다. [2]“장치 잠금 해제 제안”, 연방 등록부, federalregister.gov우주 커버리지에 대한 추가 지침은 주파수 및 전력 한도를 명확히 하여 MVNO가 위성 링크를 통합할 수 있는 법적 근거를 제공합니다. 규제 당국은 또한 도매 가격을 지속적으로 모니터링하여 MVNO의 경쟁력을 저해할 수 있는 차별적인 온넷 우선순위 설정을 억제합니다. 이러한 가드레일은 스위처(switcher)의 접근 가능 범위를 확대하고 신규 브랜드의 진입 위험을 줄여 미국 MVNO 시장의 성장 전망을 높입니다.

제약 영향 분석

| 제지 | (~) CAGR 예측에 미치는 영향 | 지리적 관련성 | 영향 타임라인 |

|---|---|---|---|

| 인식된 QoS에 영향을 미치는 네트워크 우선 순위 낮춤 | -1.4 % | 국가적으로는 혼잡한 도시 지역이 가장 큰 영향을 받습니다. | 단기 (≤ 2년) |

| 가격 전쟁으로 이미 얇은 MVNO 마진이 더욱 압축되고 있습니다. | -1.1 % | 국가 경쟁 환경 | 단기 (≤ 2년) |

| 틈새 MVNO 고객 확보를 위한 디지털 광고 CAC 증가 | -0.8 % | 국내, 디지털 마케팅 채널에 영향 미쳐 | 중기(2~4년) |

| MNO 5G-SA 슬라이스 액세스 잠금으로 서비스 혁신 제한 | -0.6 % | 국내 기업 부문이 가장 큰 영향을 받음 | 장기 (≥ 4년) |

출처: 모르도르 정보

인식된 QoS에 영향을 미치는 네트워크 우선 순위 낮춤

대부분의 도매 계약은 최대 혼잡 시간대에 QCI 9를 할당하여 가입자가 후불 통신사 사용자보다 느린 속도를 경험하게 합니다. 도심 혼잡 시간대에 데이터를 사용할 수 없다는 불만은 브랜드 신뢰도를 떨어뜨려, 미국 MVNO 가상 바카라 참여자들은 가격을 두 배로 올리거나 고가의 프리미엄 QCI 8 접속을 협상해야 하는 상황에 놓이게 됩니다. [3]"QCI 및 우선순위 낮춤에 대한 설명", 최고의 전화 요금제, bestphoneplans.net2025년 초에 발생한 눈에 띄는 다운타임과 Mint Mobile의 간헐적인 속도 제한 문제는 소셜 미디어가 부정적인 사용자 경험을 얼마나 빠르게 증폭시키는지 여실히 보여줍니다. MVNO가 더 높은 우선순위 차선을 확보하거나 위성 통신망에 의존하지 않는 한, 약속과 현실 사이의 격차는 이탈률 급증으로 이어질 수 있습니다.

가격 전쟁으로 이미 얇은 MVNO 마진이 더욱 압축되고 있습니다.

공격적인 할인은 방어적인 전략으로 자리 잡았습니다. 한 사업자가 15달러짜리 무제한 요금제를 출시하면 경쟁사들은 며칠 만에 따라잡습니다. 이로 인한 매출 감소는 규모의 구매력이 부족하고 눈에 띄기 위해 마케팅 예산을 대폭 늘려야 하는 소규모 진입 사업자들에게 가장 큰 타격을 줍니다. 최근 분기에는 통신 키워드의 평균 디지털 캠페인 비용이 20% 급증하면서 기여 마진이 감소하는 동시에 무제한 데이터에 대한 고객의 기대치가 높아지고 있습니다. 풍부한 자금력과 다각화된 수익원은 케이블 MVNO와 인수 후 하위 브랜드의 생존력을 높여 미국 MVNO 가상 바카라에서 비주류 사업자들의 생존 위험을 높입니다.

세그먼트 분석

배포 모델별: 클라우드 인프라가 디지털 혁신을 주도합니다

클라우드 구축은 2024년 미국 MVNO 시장에서 58%의 점유율을 차지했으며, 연평균 성장률(CAGR) 13.12%로 성장하고 있습니다. 이러한 아키텍처는 자본 지출이 많은 하드웨어를 제거하고 사업자가 수요 급증에 따라 가입자를 확장할 수 있도록 지원합니다. ATandT의 MVNX 스택과 같은 PaaS(Platform-as-a-Service) 솔루션은 청구, 정책 및 분석 기능을 모듈식 API로 묶어 출시 주기를 몇 개월에서 몇 주로 단축합니다. 이러한 전환을 통해 운영 비용을 최대 40%까지 절감하고 마케팅 및 기능 개발에 필요한 리소스를 확보할 수 있습니다. 온프레미스 솔루션은 규제가 엄격한 업종에서는 여전히 선호되지만, 클라우드 인증이 확대됨에 따라 점유율이 감소하고 있습니다. 컨테이너화된 마이크로서비스의 유연성은 위성 게이트웨이 및 IoT 디바이스 클라우드와의 통합을 통해 미래 경쟁력을 확보할 수 있도록 지원하며, 클라우드 MVNO는 미국 MVNO 시장의 차세대 성장 동력을 확보할 수 있는 입지를 확보하고 있습니다.

클라우드 사고방식은 빠른 실패 문화를 조성합니다. 브랜드는 A/B 테스트 계획을 실시간으로 혼합하고, 동반 앱에 무선 업데이트를 제공하며, 고객 이탈 위험 신호를 노출시켜 특정 고객 유지 제안을 유도합니다. 한때 걸림돌이었던 데이터 상주 문제는 이제 주 개인정보 보호법을 준수하는 독립 클라우드 존에서 해결책을 찾고 있습니다. 얼리어답터들은 클라우드 AI 기반 완전 자동화 지원 챗봇으로 마이그레이션한 후 가입자 순수익률(NPS)이 증가했다고 보고합니다. 이러한 요소들이 결합되어 클라우드 운영은 미국 MVNO 시장을 활기차고 치열한 경쟁으로 이끄는 실험의 원동력이 됩니다.

운영 모드별: 전체 MVNO가 가상 바카라 리더십을 주장합니다.

2024년 미국 MVNO 시장 점유율은 전체 MVNO의 46%를 차지했으며, 연평균 성장률(CAGR)은 10.91%에 달합니다. 핵심 네트워크 요소를 소유함으로써 이러한 업체들은 요금제를 맞춤 설정하고, 핀테크 애드온을 내장하고, 세분화된 사용 데이터를 수집하여 업셀 알고리즘을 개선할 수 있습니다. CompaxDigital과 T-Mobile의 BSS/OSS 제휴는 인프라를 처음부터 구축하지 않고도 더욱 심층적인 통합을 원하는 브랜드가 현재 사용할 수 있는 전략적 도구를 보여줍니다. 출시 속도가 차별화 요구보다 중요할 때 경량 MVNO는 여전히 매력적이지만, 가격 인하로 인해 가입자 기반이 손익분기점에 도달하는 즉시 완전한 통제를 지향하는 업체들이 많습니다.

운영 자율성은 새로운 요금제 제한 규칙이나 SIM 교환 수수료와 같은 갑작스러운 도매 정책 변경으로부터 완전 MVNO를 보호합니다. 또한 다중 통신사 협상을 간소화하는데, 이는 지상파 및 위성 링크를 단일 SKU로 묶을 때 중요한 이점입니다. 소비자 가입 비용이 상승함에 따라 기기 보험부터 스트리밍 번들까지 교차 판매 접점을 소유하는 가치가 급격히 상승하여 미국 MVNO 시장에서 완전한 MVNO 지위를 향한 전략적 전환을 강화합니다.

구독자 유형별: IoT 가속화로 소비자 우위 확보

소비자는 2024년 전체 가입자의 74%를 차지하며 미국 MVNO 시장의 수익 기반을 확보했습니다. 고정형 가족 요금제는 데이터와 기기를 단일 대시보드에 통합하여 낮은 이탈률을 유도하고, 추천 보너스는 바이럴 마케팅을 촉진합니다. 그러나 연평균 성장률 17.68%로 성장하는 IoT 부문은 더 높은 마진과 더 긴 계약 기간을 약속합니다. 물류 회사들은 위성 폴백(fallback)을 활용하는 견고한 추적 장치를 구축하여 국경 간 차량에 대한 중단 없는 서비스 제공에 대한 프리미엄 비용을 지불합니다. 기업은 게이트웨이 고객으로서 글로벌 자산 재고로 확장하기 전에 연결 번들을 시험적으로 제공합니다. 지점 소매용 고속 장애 복구 라우터 또한 IoT 급증을 뒷받침하며, 소비자용 휴대폰을 넘어 광범위한 기회를 창출합니다.

이러한 두 가지 속도의 역학 관계는 현금 흐름을 안정화합니다. 소비자 요금제는 예측 가능한 월간 ARPU를 제공하는 반면, IoT 성공은 일시불 하드웨어 매출과 다년 서비스 계약을 창출합니다. Z세대를 위한 TikTok 광고와 시스템 통합업체와의 채널 파트너십이라는 두 가지 시장 진출 전략을 능숙하게 구사하는 MVNO는 예측 기간 동안 미국 MVNO 시장 전반을 앞지를 것으로 예상됩니다.

응용 프로그램별: M2M 혁신을 선도하는 할인 서비스

할인 음성 및 데이터 결합 상품은 2024년에도 32%의 점유율을 유지하며 프리미엄 브랜드조차 경쟁력을 유지하기 위해 반드시 참고해야 하는 가격 기준점을 반영했습니다. 그러나 셀룰러 M2M 링크는 공공 안전 드론, 스마트 미터 도입, 커넥티드 농기계의 성장에 힘입어 연평균 16.66%의 성장률을 기록하며 성장세를 이어가고 있습니다. 기업용 가입 서비스는 기본 연결 외에도 우선순위 라우팅, 고정 IP, 전담 지원팀을 제공하여 일반 소비자가 따라올 수 없는 지불 의사 격차를 해소합니다. 가장 창의적인 MVNO는 SIM 카드에 애플리케이션별 대시보드(차량 관리자를 위한 연료 도난 알림, 부동산 임대인을 위한 공실 분석)를 통합하여 미국 MVNO 시장을 단순한 대역폭 재판매를 넘어 확장합니다.

2G/3G를 종식시키는 규제 이니셔티브는 마침내 기존에 고집하던 업계가 기기를 현대화하고 M2M 주문을 충족하도록 유도합니다. 한편, Web3 기반 MVNO는 소량의 데이터 버스트에 대해 암호화폐로 표시된 소액 결제를 실험하고 있으며, 이는 연결성이 프로그래밍 가능한 가치 스택의 하나의 위젯이 되는 미래의 결합 가능성을 시사합니다. 이러한 실험은 API 접근이 핵심 네트워크 기능을 민주화하면 사용 사례의 경계가 얼마나 빠르게 확장되는지를 보여줍니다.

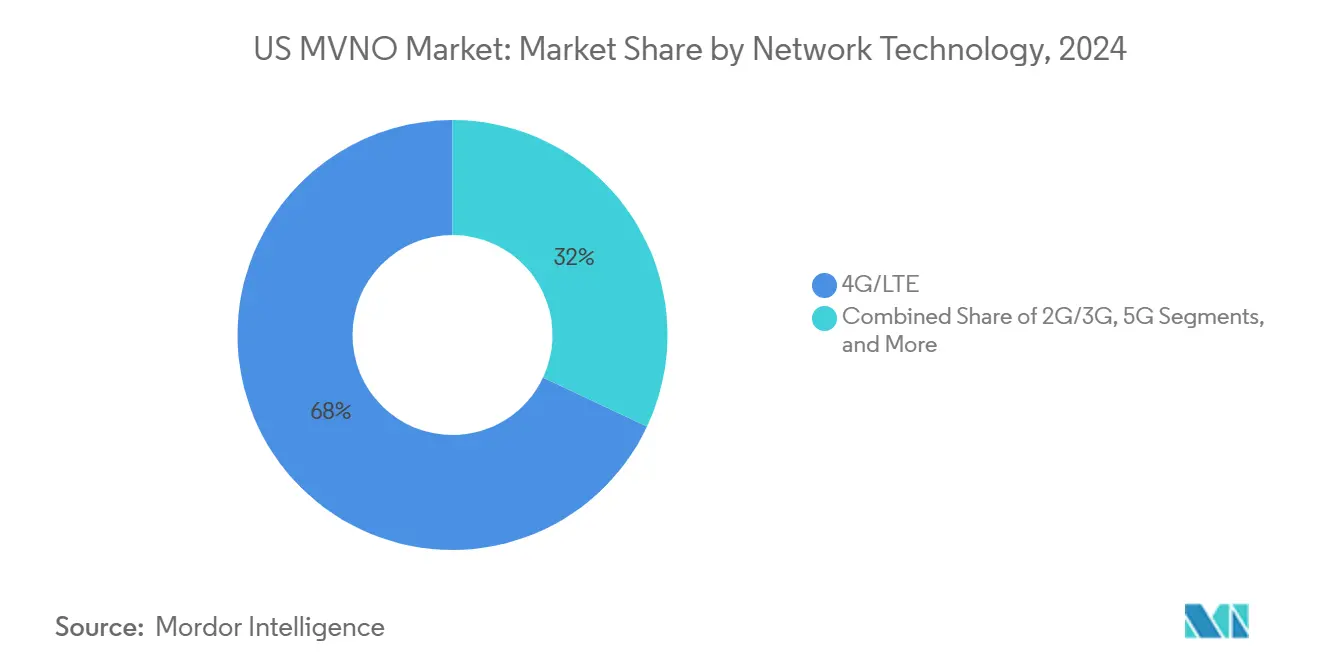

네트워크 기술별: 위성 교란으로 인한 4G 지배력

4G/LTE는 여전히 활성 회선의 68%를 차지하고 있으며, 성숙한 단말기 생태계와 안정적인 도매 경제성으로 선호되고 있습니다. 그러나 위성/NTN 연결은 연평균 성장률 65.73%를 기록하며 가장 빠르게 성장하고 있습니다. OQ Technology가 Transatel과 글로벌 5G 위성 IoT 사업을 협력하는 것은 궤도 용량이 더 이상 틈새시장의 부가 서비스가 아니라, 특히 물류 회랑과 재난 대응 구역 전반에 걸쳐 유비쿼터스 커버리지를 위한 전략적 지렛대 역할을 한다는 것을 보여줍니다. 초기 소비자 시범 사업에서는 텍스트 전용 SOS 메시지를 주류 요금제에 통합하여 더욱 완전한 모바일-위성 융합의 토대를 마련했습니다.

5G 소비는 꾸준히 증가하고 있지만 초기 기대에는 미치지 못하고 있습니다. 특히 비용 최적화된 코어가 100Mbps 이상의 다운링크 속도를 제공한 이후, 많은 가입자가 견고한 4G에 비해 실질적인 이점을 아직 구분하지 못하고 있습니다. 더 많은 mmWave 소형 셀이 밀집된 대도시를 점유함에 따라, MVNO는 지연 시간에 민감한 게임이나 VR에 특화된 세그먼트를 선별하여 프리미엄 가격을 책정하는 마이크로 세그먼트를 형성할 것입니다. 2030년까지 미국 MVNO 시장은 향상된 LTE, 유연한 5G, 글로벌 위성이라는 세 가지 핵심 요소를 단일 요금 체계로 제공할 것으로 예상됩니다.

참고: 바카라 구매 시 사용 가능한 모든 개별 세그먼트의 세그먼트 공유

유통 채널별: 디지털 우선 전략이 지배적

디지털 전용 매장은 2024년 가입자 증가의 49.88%를 차지했으며, 연평균 성장률 12.16%로 성장하고 있습니다. eSIM 온보딩은 SIM 키트 물류를 줄이고, 사용자가 5분 이내에 활성화할 수 있도록 지원하며, 포트인 지연으로 인해 발생하는 첫 달 이탈률을 줄여줍니다. 데이터 기반 퍼널은 픽셀 단위의 어트리뷰션을 활용하여 광고 소재를 개선하고, 전반적인 광고 단가 상승에도 불구하고 CPA를 낮춥니다. 오프라인 매장은 노년층, 기업 구매 담당자, 그리고 즉각적인 지역 번호가 필요한 관광객을 대상으로 지속적인 성장을 보이고 있습니다. 대형 매장의 하이브리드 팝업 키오스크는 QR 코드 제공으로 끝나는 고감도 데모 존 역할을 하며, 두 세계를 연결합니다.

챗봇 기반 지원은 콜센터 업무 시간을 대폭 줄여, 번들 스트리밍이나 클라우드 게임과 같은 로열티 혜택에 인력 예산을 투자할 수 있게 해줍니다. AI 비서가 발전함에 따라, 간단한 중저가 요금제도 소셜 피드에 내장된 대화형 커머스를 통해 판매될 것이며, 기존 웹사이트를 거의 방문하지 않는 고객층에게 도달 범위를 확대할 것입니다. 끊임없는 디지털화의 순환은 미국 MVNO 가상 바카라 전반에서 셀프 서비스가 기본 고객 기대치로 자리매김하게 했습니다.

지리 분석

미국 MVNO 시장 내 지역별 보급률은 인구 밀도, 네트워크 혼잡도, 그리고 기존 광대역망의 존재 여부와 밀접한 관련이 있습니다. 뉴욕과 로스앤젤레스와 같은 도심 지역은 러시아워에 비디오 스트림 버퍼링을 방지하기 위해 QCI 8차선을 협상하는 프리미엄 MVNO로의 이탈이 두드러집니다. 중서부와 서부 산악 지대의 농촌 지역은 위성-셀룰러 하이브리드를 통해 커버리지 사각지대를 해소하는 잠재적 성장 잠재력을 보여줍니다. FCC의 추가 우주 커버리지 지침은 지상파 대역과의 기술적 공존을 명확히 규정하여 MVNO가 "외딴 지역을 포함한 전국"을 조건 없이 광고할 수 있는 법적 근거를 제공합니다.

케이블 MVNO(가상사설망)의 실적은 모회사가 이미 광대역망을 갖춘 지역에 크게 편향되어 있습니다. 컴캐스트는 2024년 4분기에 1.2만 개의 모바일 회선을 추가하며, 이는 북동부와 태평양 북서부 지역에 집중되어 있어 가정용 인터넷 가입자가 무선 인터넷 요금 절감을 모색할 때 결합 할인의 효과를 보여줍니다. 이와는 대조적으로, 주요 브랜드를 기반으로 하는 통신사 하위 브랜드는 인구 유입으로 신규 가입자가 꾸준히 증가하는 선벨트 지역에서 번창합니다.

주 차원의 소비자 보호법 또한 도입에 영향을 미칩니다. 캘리포니아의 엄격한 요금 투명성 규정은 수수료 없는 MVNO(중동 이동통신) 상품에 유리하게 작용하여 브랜드 신뢰도를 높였습니다. 한편, T-Mobile과 UScellular의 합병은 중서부 북부 농촌 지역의 경쟁 강도를 재편하여 지역 MVNO들이 지역 고객 서비스를 차별화 요소로 내세우게 만들었습니다. 이러한 지리적 요인들은 미국 MVNO 시장이 단일 시장이 아니라는 것을 보여줍니다. 지역적 요인이 도입률을 결정하는 데 있어 전국적인 광고보다 더 중요한 역할을 하는 경우가 많습니다.

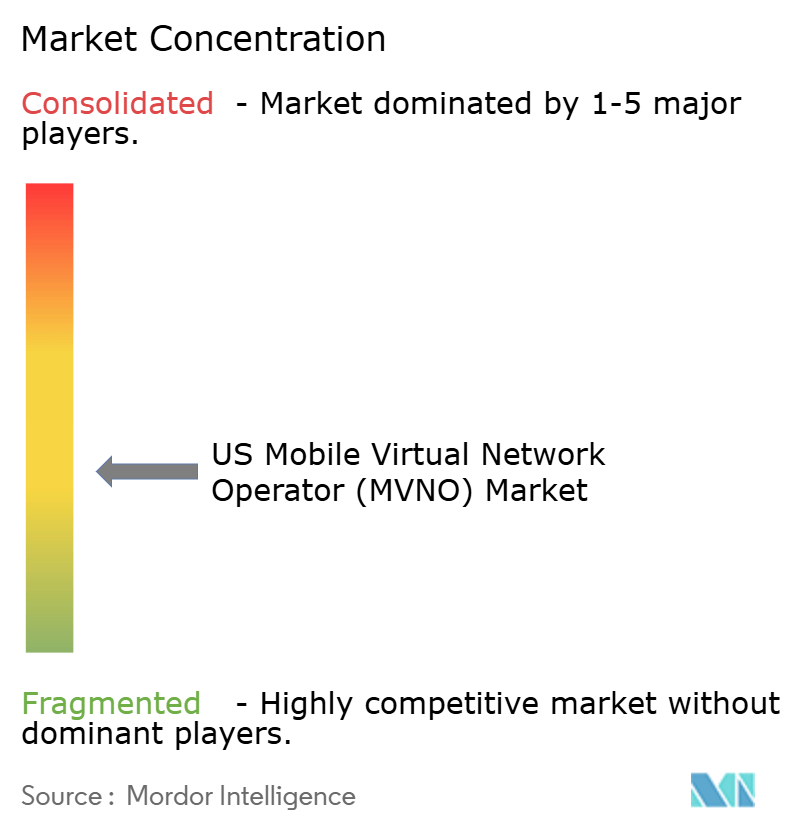

경쟁 구도

미국 MVNO 시장의 경쟁은 규모의 힘과 틈새시장의 민첩성이 조화를 이룹니다. 매출 집중도는 여전히 완만한 수준을 유지하고 있습니다. 5대 브랜드가 2024년 전체 활성 회선의 55%를 약간 상회하는 점유율을 기록했습니다. T-Mobile이 Mint Mobile과 UScellular를 인수하면서 800만 명 이상의 사용자가 추가되면서 Verizon 계열 하위 브랜드와의 격차가 줄어들었고, 소규모 할인 통신사들은 즉각적으로 압박을 받았습니다. 통합에도 불구하고, 최소한의 초기 자본만 필요한 턴키 방식의 MVNO 서비스 플랫폼 덕분에 매 분기 신규 진입 업체들이 등장하고 있습니다.

기술 파트너십은 경쟁 우위를 확대하는 요소입니다. AT&T, 버라이즌, T-모바일이 승인한 Aduna 네트워크 API 교환은 우선순위 레인, 네트워크 분석 및 청구 리소스에 대한 연결을 표준화하여 부티크 브랜드가 맞춤형 서비스(예: 지터 보장이 있는 무제한 게임 트래픽)를 출시할 수 있도록 지원하며, 이를 통해 매번 맞춤형 계약을 협상할 필요가 없습니다. 케이블 MVNO는 Wi-Fi 오프로드를 활용하여 가변적인 도매 비용을 억제하고, 수익성 높은 마진으로 무제한 데이터를 묶을 수 있습니다.

2025년의 전략적 움직임은 기업과 IoT에 대한 집중 강화를 시사합니다. T-Mobile의 SIM 기반 SASE는 보안과 연결성을 단일 제품으로 통합하여 전담 IT 팀이 부족한 중견 기업을 공략합니다. SurgePays는 편의점 사업 영역을 저소득층 지원금과 연계하여 주류 후불 통신사의 서비스 제공이 어려운 계층을 공략합니다. 이러한 사례들은 차별화가 가격 경쟁보다는 주파수, 보안, 유통, 또는 지역별 참여를 통한 수직적 통합에 점점 더 의존하고 있음을 보여줍니다.

미국 MVNO 업계 리더

-

Tracfone Wireless

-

H2O 무선

-

명백한

-

민트 모바일

-

소비자 셀룰러

- *면책조항: 주요 플레이어는 특별한 순서 없이 정렬되었습니다.

최근 산업 발전

- 2025년 8월: T-Mobile은 UScellular의 무선 사업부를 4.3억 달러에 인수하여 400만 명의 고객과 지역 통신사 스펙트럼의 30%를 흡수했습니다.

- 2025년 7월: Comcast는 무선 네트워크에서 사상 최대의 성장을 기록하며 378,000개의 회선을 추가하고 총 850만 회선에 도달했다고 보고했습니다.

- 2025년 5월: T-Mobile은 제로 트러스트 보안을 위한 전용 네트워크 슬라이스를 갖춘 SIM 기반 SASE를 출시했습니다.

- 2024년 12월: SurgePays는 농촌 지역에 서비스를 제공하기 위해 AT&T와 다년간 5G MVNO 계약을 체결했습니다.

미국 MVNO 가상 바카라 바카라 범위

미국 MVNO 가상 바카라은 최종 사용자 전반에서 가상 바카라에서 운영되는 다양한 플레이어가 제공하는 MVNO 운영 모델에서 발생한 수익을 기준으로 정의됩니다. 분석은 2차 조사와 1차 조사를 통해 파악한 가상 바카라 통찰력을 기반으로 합니다. 가상 바카라은 또한 동인과 제약 측면에서 가상 바카라 성장에 영향을 미치는 주요 요인을 다룹니다.

미국 MVNO 가상 바카라은 운영 모델(리셀러, 서비스 운영자, 전체 MVNO 및 기타 모델)과 최종 사용자 유형(기업 및 소비자)에 따라 세분화됩니다. 가상 바카라 규모와 예측은 위의 모든 세그먼트에 대한 가치(USD)로 제공됩니다.

| 배포 모델 별 | 클라우드 |

| 온 - 프레미스 | |

| 작동 모드별 | 리셀러 |

| 서비스 운영자 | |

| 전체 MVNO | |

| 라이트 / 브랜드 MVNO | |

| 구독자 유형별 | 소비자 |

| Enterprise | |

| IoT 전용 | |

| 애플리케이션 | 할인 |

| 근무지에서 발생 | |

| 셀룰러 M2M | |

| 기타 | |

| 네트워크 기술별 | 2G / 3G |

| 4G / LTE | |

| 5G | |

| 위성/NTN | |

| 유통 채널 별 | 온라인/디지털 전용 |

| 전통적인 소매점 | |

| 캐리어 하위 브랜드 매장 | |

| 제3자/도매 |

| 클라우드 |

| 온 - 프레미스 |

| 리셀러 |

| 서비스 운영자 |

| 전체 MVNO |

| 라이트 / 브랜드 MVNO |

| 소비자 |

| Enterprise |

| IoT 전용 |

| 할인 |

| 근무지에서 발생 |

| 셀룰러 M2M |

| 기타 |

| 2G / 3G |

| 4G / LTE |

| 5G |

| 위성/NTN |

| 온라인/디지털 전용 |

| 전통적인 소매점 |

| 캐리어 하위 브랜드 매장 |

| 제3자/도매 |

바카라에서 답변 한 주요 질문

2030년 미국 MVNO 가상 바카라 규모는 얼마나 될까요?

60.87년에는 43.82억 달러에서 2025억 달러로 증가할 것으로 예측됩니다.

어떤 배포 모델이 가장 빠르게 성장하고 있나요?

클라우드 기반 MVNO 아키텍처는 확장성과 낮은 자본 지출 덕분에 2030년까지 13.12%의 CAGR로 성장할 것으로 예상됩니다.

어떤 구독자 세그먼트가 가장 높은 성장률을 보입니까?

기업이 장치 연결을 아웃소싱함에 따라 IoT 라인은 17.68% CAGR로 증가하고 있습니다.

위성 네트워크는 MVNO 제공에 어떤 영향을 미치나요?

위성/NTN 링크는 65.73% CAGR로 증가하고 있으며, 지상 서비스가 없는 농촌 및 외딴 지역까지 서비스 범위가 확대되고 있습니다.

왜 풀 MVNO가 인기를 얻고 있나요?

핵심 요소에 대한 통제력을 통해 브랜드는 맞춤형 가격을 책정하고, 부가가치 기능을 내장하고, 타겟팅된 업셀링을 위해 자세한 사용 데이터를 수집할 수 있습니다.

FCC 정책은 MVNO 성장에 어떤 역할을 합니까?

장치 잠금 해제 의무화와 투명한 도매 규칙은 전환 마찰을 줄이고 신규 진입자에게 공정한 경쟁 환경을 제공합니다.

페이지 마지막 업데이트 날짜: 6년 2025월 XNUMX일