Yogurt Market Analysis by 바카라 사이트

The yogurt market size stands at USD 110.60 billion in 2025 and is on course to reach USD 143.60 billion by 2030, translating into a 5.39% CAGR across the forecast horizon. The yogurt market continues to benefit from a proven link between clinically validated probiotic strains and measurable gut-health outcomes, encouraging premiumization and fostering steady category resilience. Manufacturers have adopted advanced fermentation technologies that keep beneficial bacteria alive through digestion, supporting functional-food positioning and sustaining consumer willingness to trade up. Strong disposable-income growth across emerging economies and rising interest in immune support further reinforce demand, while digital commerce accelerates product discovery and subscription-based replenishment. Expanding foodservice penetration—especially in cafés and convenience stores—broadens usage occasions, and technological breakthroughs in shelf-stable packaging extend reach into markets lacking cold-chain infrastructure.

주요 바카라 요약

- By type, spoonable yogurt captured 68.11% of the yogurt market share in 2024, whereas drinkable yogurt is expanding at a 7.15% CAGR through 2030.

- By source, dairy-based products accounted for 54.58% of the yogurt market size in 2024; plant-based alternatives are forecast to advance at 8.22% CAGR to 2030.

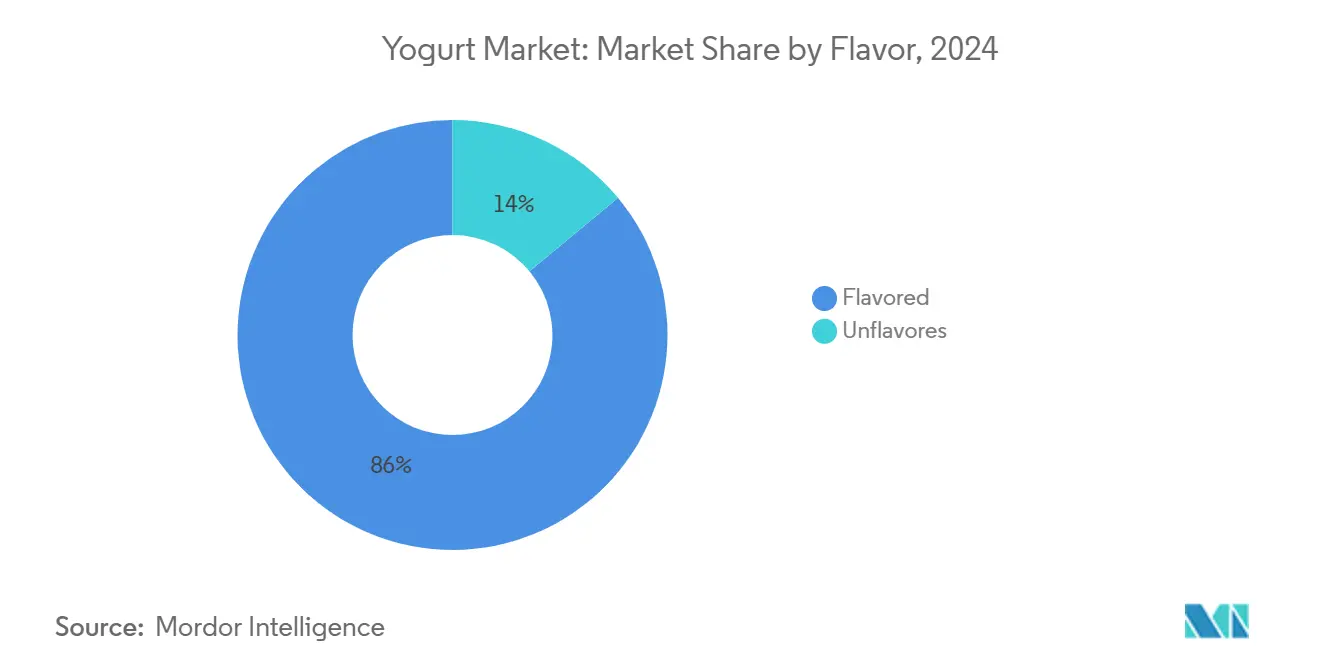

- By flavor, flavored varieties held 86.01% revenue share in 2024; unflavored formats are projected to rise at a 5.25% CAGR between 2025 and 2030.

- By distribution channel, off-trade sales represented 54.23% of the yogurt market size in 2024, and this channel is set to grow at a 7.62% CAGR through 2030.

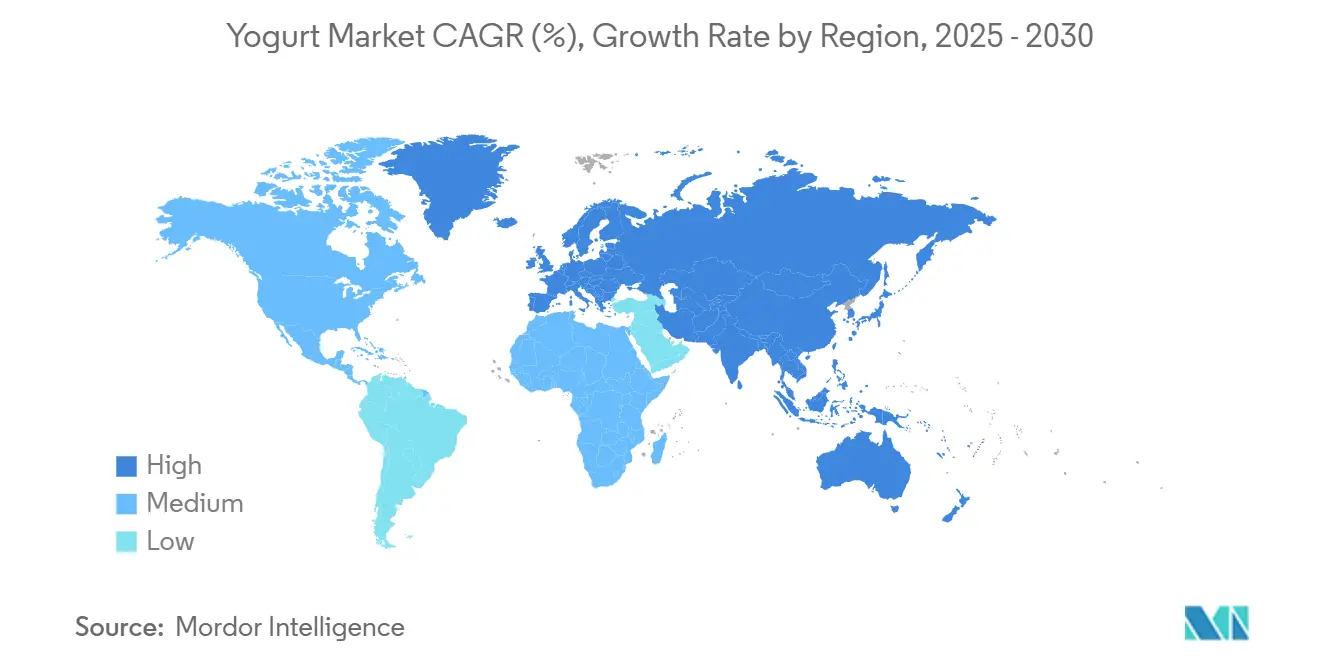

- By geography, the Asia Pacific led with 56.24% yogurt market share in 2024 and is poised to post a 12.12% CAGR over the forecast period.

Global Yogurt Market Trends and Insights

드라이버 영향 분석

| 드라이버 | CAGR 예측에 미치는 영향(~)% | 지리적 관련성 | 영향 타임라인 |

|---|---|---|---|

| Growing consumer focus on gut health, probiotics, and immunity | 1.2% | 글로벌, 북미 및 유럽에서 가장 강력한 채택률 | 중기(2~4년) |

| Development of functional and fortified yogurts with added nutrients | 0.8% | 북미 및 EU 핵심, APAC로 확장 | 장기 (≥ 4년) |

| Rising use in cafes, QSRs, and convenience outlets | 1.5% | Global, led by urban centers in APAC and North America | 단기 (≤ 2년) |

| Rising E-commerce expansion | 0.9% | Global, with accelerated penetration in APAC | 단기 (≤ 2년) |

| Advanced fermentation techniques and shelf-stable packaging innovations | 1.1% | Global, technology transfer from developed to emerging markets | 장기 (≥ 4년) |

| High-protein Greek & Icelandic lines broaden usage occasions | 0.6% | North America & EU, emerging adoption in APAC | 중기(2~4년) |

출처: 모르도르 정보

Growing Consumer Focus on Gut Health, Probiotics, and Immunity

Probiotic strains are redefining yogurt's role from a simple indulgence to a therapeutic nutrition option. Clinical studies have confirmed the effectiveness of specific bacterial cultures, such as Lactobacillus acidophilus and Bifidobacterium lactis, in enhancing immune function and digestive health. Research indicates that these strains can reduce the duration of respiratory infections by up to two days and strengthen gut barrier function, as reported by the National Center for Biotechnology Information[1]National Center for Biotechnology Information, “Probiotics and Their Health Benefits,” NCBI, ncbi.nlm.nih.gov. With this scientific backing, manufacturers can justify premium pricing for probiotic-enriched products while building consumer trust through proven health benefits. As global healthcare expenses rise, functional yogurt is gaining traction as a preventive nutrition that offers tangible wellness outcomes. Additionally, regulatory bodies are increasingly approving health claims for specific probiotic strains, providing a competitive advantage to companies that prioritize clinical research and strain innovation.

Development of Functional and Fortified Yogurts with Added Nutrients

Yogurt is being redefined as a wellness product, with manufacturers adding protein isolates, omega-3 fatty acids, vitamins, and minerals to address specific nutritional deficiencies in consumer diets. Advanced microencapsulation technologies now protect sensitive nutrients during fermentation and storage, ensuring the stable delivery of heat-sensitive compounds like probiotics and vitamins, as acknowledged by the Food and Drug Administration. Leveraging these advancements, single-serve yogurt products now provide 20-25 grams of protein along with a complete vitamin profile, directly competing with traditional supplements. This strategy is particularly effective in regions with identified nutritional deficiencies, positioning fortified yogurt as an accessible source of essential nutrients. Regulatory approval processes for fortification claims create entry barriers that benefit established manufacturers with expertise in regulatory compliance and clinical validation.

Rising Use in Cafes, QSRs, and Convenience Outlets

Quick-service restaurants and convenience stores are boosting yogurt demand by transforming it from a home-consumed product to a convenient nutritional option. This transformation is evident in breakfast menus, smoothie offerings, and grab-and-go formats. As traditional breakfast routines shift toward mobile consumption, the need for portable yogurt products that provide both nutrition and satiety during commutes is increasing, as noted by the U.S. Department of Agriculture[2]United States Department of Agriculture, "Food Expenditure Series", www.fas.usda.gov. Convenience store partnerships allow yogurt brands to capture impulse purchases and expand consumption beyond typical meal times. Quick-service restaurants (QSRs) particularly benefit from integrating high-protein and Greek-style yogurts into their menus, offering healthier alternatives to traditional fast-food options. This channel diversification reduces reliance on grocery retail while leveraging the higher-margin pricing structures of foodservice channels.

Rising E-commerce Expansion

Digital commerce is revolutionizing yogurt distribution by enabling direct-to-consumer connections, subscription models, and distinctive product offerings—features that traditional retail cannot fully support due to shelf space limitations. E-commerce platforms are driving the availability of niche probiotic strains, organic options, and customized nutrition products, addressing specific health requirements and dietary preferences, as noted by the U.S. Census Bureau[3]U.S. Census Bureau, " QUARTERLY RETAIL E-COMMERCE SALES 2nd QUARTER 2025", www.census.gov. This channel plays a pivotal role in premium and functional yogurt categories, where consumer education and comprehensive product details influence purchasing decisions. Subscription services provide consistent revenue streams while lowering customer acquisition costs through automated replenishment. Advancements in cold-chain logistics ensure the reliable delivery of refrigerated yogurt, extending market access to areas with limited traditional retail presence.

제약 영향 분석

| 감금 | CAGR 예측에 미치는 영향(~)% | 지리적 관련성 | 영향 타임라인 |

|---|---|---|---|

| Volatile prices and irregular supply of milk | -0.7 % | Global, with acute impact in regions dependent on milk imports | 단기 (≤ 2년) |

| Compliance with regional food safety, labeling, and health claim regulations | -0.5 % | 글로벌, 규제 관할권에 따라 강도가 다름 | 중기(2~4년) |

| Rising prices of raw materials and energy increase production | -0.9 % | Global, with higher impact in energy-intensive manufacturing regions | 단기 (≤ 2년) |

| Competition from non-dairy alternatives like almond or oat milks | -0.4 % | North America & EU primarily, expanding to urban APAC markets | 장기 (≥ 4년) |

출처: 모르도르 정보

Volatile Prices and Irregular Supply of Milk

Milk price volatility compresses margins and disrupts supply chains, compelling manufacturers to implement dynamic pricing strategies while addressing consumer price sensitivity in competitive retail markets. USDA forecasts indicate that milk prices will remain between USD 22-24 per hundredweight through 2025, reflecting 15-20% volatility that directly affects yogurt production costs. Weather-related supply disruptions, increasing feed costs, and dairy herd consolidation result in inconsistent milk availability, complicating production planning and inventory management. Smaller yogurt producers face greater challenges due to limited bargaining power with dairy suppliers and reduced capacity to mitigate commodity price risks through financial instruments. Additionally, the geographic concentration of dairy production in specific regions increases susceptibility to localized supply disruptions, impacting global yogurt manufacturing networks.

Rising Prices of Raw Materials and Energy Increase Production

In 2024, industrial electricity costs rose by 12-15% in major manufacturing regions, according to the U.S. Energy Information Administration. This increase directly affected operations such as refrigerated storage, pasteurization, and packaging, which are significant contributors to overall production costs. Yogurt manufacturing, already highly sensitive to energy price fluctuations due to its refrigeration and processing requirements, now faces compounded challenges. Energy cost inflation across electricity, natural gas, and transportation fuels places substantial pressure on yogurt producers. Additionally, rising costs of petroleum-based plastics and aluminum have driven packaging material inflation, further squeezing profit margins. Manufacturers must carefully balance these increased costs against consumer price acceptance. Higher transportation fuel prices add another layer of complexity, impacting the delivery of raw materials and the distribution of finished products, particularly for companies serving geographically dispersed markets. These challenges create advantages for producers with energy-efficient manufacturing processes and vertical integration, while smaller players may be forced to exit the market or consolidate operations.

세그먼트 분석

By Type: Convenience Drives Drinkable Innovation

In 2024, spoonable yogurt holds a commanding 68.11% market share, supported by strong consumer preferences and its versatility across various consumption occasions, including breakfast, snacking, and dessert. Its success is largely driven by the benefits of portion control and the ability to customize with mix-ins, toppings, and a wide range of flavors, which enhance both the sensory appeal and the perceived value of the product. On the other hand, drinkable yogurt is experiencing the fastest growth in the market, with a projected CAGR of 7.15% through 2030. This growth is primarily attributed to the increasing demand for convenient, on-the-go nutrition solutions that align with the fast-paced lifestyles of modern consumers.

Innovative packaging technologies have played a crucial role in the growth of drinkable yogurt by ensuring the viability of probiotics while extending shelf life, which facilitates broader distribution networks. The drinkable yogurt segment is also benefiting significantly from the expansion of foodservice channels, as cafes and convenience stores increasingly prefer liquid formats. These formats integrate effortlessly into existing beverage operations and require minimal preparation, making them an attractive option for businesses. Additionally, while the FDA supports health claims for both spoonable and drinkable yogurt formats, drinkable varieties face stricter scrutiny, particularly regarding sugar content and nutritional labeling. This regulatory focus is influencing product formulation strategies, pushing manufacturers to innovate and meet evolving consumer and regulatory expectations.

참고: 바카라 구매 시 사용 가능한 모든 개별 세그먼트의 세그먼트 공유

By Source: Plant-Based Alternatives Reshape Category Boundaries

In 2024, the dairy-based segment holds a significant 54.58% market share, driven by its traditional manufacturing expertise and robust supply chains. These strengths ensure consistent quality and competitive pricing in global markets. Consumers' familiarity with dairy products, along with their natural complete proteins, enhances health positioning and supports nutritional claims. On the other hand, plant-based alternatives are experiencing remarkable growth, with a projected CAGR of 8.22% through 2030. This growth is attributed to increasing awareness of lactose intolerance, heightened environmental sustainability concerns, and evolving dietary preferences, which collectively expand the total addressable market, as highlighted by the National Center for Biotechnology Information.

Advancements in plant protein isolation and fermentation technology have enabled non-dairy yogurts to replicate the texture and taste of traditional dairy products while offering similar probiotic benefits. Almond, oat, and coconut bases provide distinct nutritional profiles and flavor characteristics, appealing to diverse consumer segments and usage occasions. However, the plant-based segment faces regulatory challenges, particularly regarding protein content claims and probiotic strain viability. These issues require specialized manufacturing processes and rigorous quality control, posing significant entry barriers for smaller producers.

By Flavor: Unflavored Growth Signals Premium Positioning

In 2024, flavored yogurt varieties hold a significant 86.01% market share, highlighting changing consumer preferences. Once considered a basic dairy product, yogurt has transformed into an indulgent treat, often competing with traditional desserts. This shift is driven by continuous innovation in the flavored segment. By utilizing natural and artificial flavoring systems, brands introduce seasonal offerings, limited editions, and region-specific flavors, encouraging both trial and repeat purchases. On the other hand, unflavored yogurts are experiencing steady growth, with a 5.25% CAGR projected through 2030. This growth reflects a more sophisticated consumer base that increasingly favors natural, minimally processed products. These unflavored options not only serve as standalone items but also act as versatile ingredient bases, enabling customized consumption experiences, as noted by the Food and Drug Administration.

Health-conscious consumers are increasingly choosing unflavored yogurts, prioritizing their protein content and probiotic benefits over flavor enhancements. This trend creates opportunities for premium positioning and higher profit margins. It aligns with the rising demand for clean labels and ingredient transparency, as consumers prefer products with shorter ingredient lists and minimal processing. Additionally, unflavored yogurts are widely used in commercial and foodservice applications, where they function as ingredients rather than standalone products, thereby expanding their usage occasions.

By Distribution Channel: Off-Trade Dominance Reflects Retail Evolution

Off-trade channels maintain commanding market leadership with 54.23% share in 2024 while simultaneously driving growth at 7.62% CAGR through 2030, demonstrating the channel's adaptability to evolving consumer shopping patterns and the category's retail optimization success. Supermarkets and hypermarkets within the off-trade segment benefit from extensive refrigerated display space, promotional capabilities, and the ability to offer a wide variety of selection that supports household stocking behavior and bulk purchasing. E-commerce platforms within off-trade channels experience particularly rapid expansion, enabling subscription models and direct-to-consumer relationships that bypass traditional retail margins while providing detailed product information and consumer education.

Convenience stores emerge as a critical growth driver within off-trade channels, capturing impulse purchases and extending consumption occasions beyond traditional meal times through strategic product placement and grab-and-go packaging formats. The channel's success reflects yogurt's positioning as both a planned grocery purchase and a spontaneous nutrition solution that serves diverse consumption needs. On-trade channels, while smaller in overall share, provide valuable brand exposure and trial opportunities that influence subsequent retail purchasing decisions, creating synergistic effects across distribution strategies.

지리 분석

In 2024, Asia Pacific holds a dominant 56.24% market share and exhibits a leading growth rate of 12.12% projected through 2030. This growth stems from the region's mix of traditional fermented food practices and the rapid adoption of Western-style yogurt across varying economic stages. Urbanization in China and India is driving higher disposable incomes and greater health awareness, fueling regional expansion. Meanwhile, established markets like Japan and South Korea focus on premium probiotic innovations and functional nutrition. The region's dairy production capabilities, along with the rise of plant-based alternatives, address diverse dietary needs and the widespread prevalence of lactose intolerance. However, regulatory frameworks in Asia Pacific vary widely: some countries enforce strict probiotic strain requirements, while others adopt more flexible health claim standards, influencing product development strategies.

Europe, though a mature market, remains strategically important in the yogurt industry. Consumers in the region favor organic, premium, and artisanal yogurt products, which often command higher prices and drive innovation within the category. Europe's well-established dairy infrastructure and rigorous food safety regulations provide local producers with competitive advantages while setting global quality benchmarks. Countries such as Germany, France, and the Netherlands lead in per capita consumption and maintain strong export capabilities. Additionally, European consumers increasingly prioritize sustainable packaging and environmentally friendly production methods, shaping supply chain decisions and brand strategies.

North America maintains a significant market presence, leading in innovations related to functional nutrition, high-protein options, and convenient packaging formats that cater to the region's on-the-go consumption habits. The U.S. and Canada benefit from advanced retail and e-commerce infrastructures, enabling rapid product launches and consumer education efforts that support premium brand positioning. Regulatory support for health claims and probiotic benefits fosters the development of functional yogurt products. Established relationships with foodservice channels further drive demand, particularly in restaurants and convenience stores. The region's focus on protein and fitness culture strongly supports the popularity of Greek and Icelandic yogurts, known for their enhanced nutritional profiles.

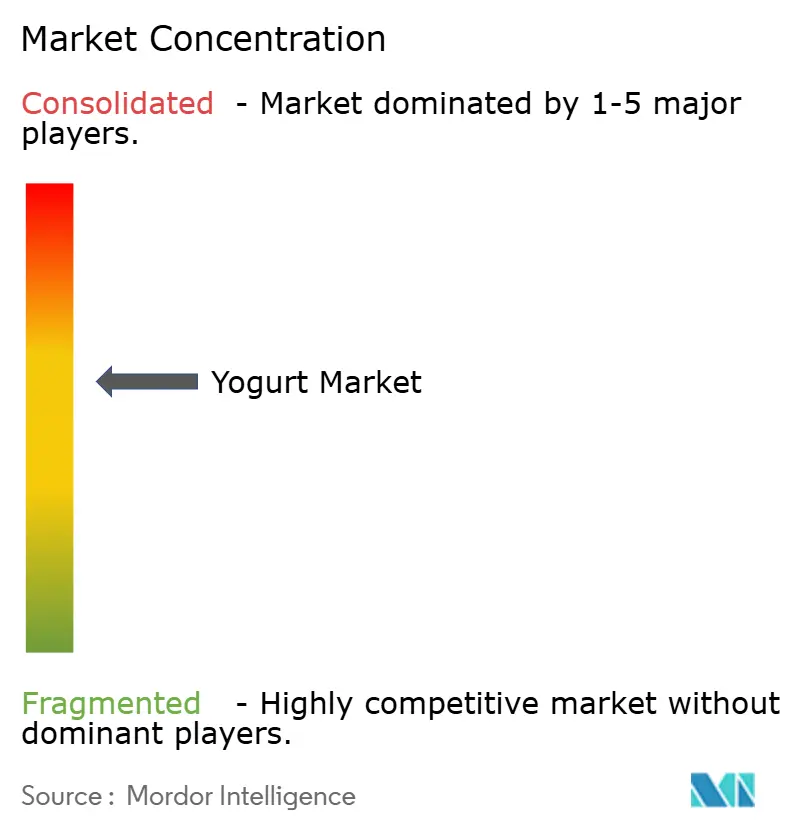

경쟁 구도

The yogurt market, with a concentration rating of 6 out of 10, presents a competitive landscape where multinational corporations, regional specialists, and emerging plant-based players compete for market share. This moderate concentration allows large companies to benefit from scale advantages while enabling smaller firms to innovate and quickly adapt to shifting consumer preferences. Companies such as Danone and Chobani are heavily investing in vertical integration, focusing on manufacturing and supply chain management to address cost pressures and ensure consistent quality across global operations.

Technology adoption plays a pivotal role, with industry leaders utilizing advanced fermentation monitoring, innovative packaging, and efficient cold-chain logistics to reduce waste and extend product shelf life. Opportunities in personalized nutrition are expanding, as companies leverage consumer health data and genetic insights to develop tailored probiotic strains and nutritional profiles that align with individual wellness goals. Simultaneously, emerging players are prioritizing plant-based alternatives and sustainable packaging to attract environmentally conscious consumers and address lactose intolerance and diverse dietary needs.

The competition for intellectual property is intensifying, highlighted by increased patent filings in fermentation technologies and probiotic strain development, which offer sustainable competitive advantages and premium market positioning. As food safety standards and health claim regulations become more stringent, expertise in regulatory compliance is increasingly critical, favoring companies with strong regulatory affairs capabilities and investments in clinical research.

Yogurt Industry Leaders

-

중국 Mengniu Dairy Company Ltd

-

다농 SA

-

내몽골 Yili Industrial Group Co. Ltd

-

네슬레 SA

-

야쿠르트 혼샤 주식회사

- *면책조항: 주요 플레이어는 특별한 순서 없이 정렬되었습니다.

최근 산업 발전

- August 2025: Danone's probiotic yogurt brand Activia launched a new product line called Activia Proactive. This new low-fat yogurt is thick and creamy, featuring billions of live probiotics and 3g of prebiotic fiber per serving, along with 10g of protein.

- June 2025: French frozen yogurt chain Yogurt Factory has entered the Indian retail market through a partnership with FranGlobal, the international business arm of Franchise India. This collaboration aims to introduce Yogurt Factory’s low-fat frozen yogurt and wider menu offerings to health-conscious Indian consumers.

- April 2025: Britannia Industries officially launched its Greek yogurt range, marking the company's entry into the premium dairy segment in India. The new product line features authentic, high-protein Greek yogurt with bold flavors and functional nutrition benefits, catering to evolving consumer preferences for healthier and protein-rich dairy options.

- October 2024: Chobani launched its new High Protein Greek Yogurt line. The range includes Greek yogurt cups with 20 grams of protein each and drinks offering 15, 20, or 30 grams of protein per serving. These products are made with natural ingredients, real fruit, contain no added sugars, and are lactose-free.

이 바카라를 사용하면 무료

우리는 유제품 산업의 기본을 보여주는 글로벌, 지역 및 국가 수준의 지표에 대한 포괄적이고 철저한 데이터 포인터 세트를 제공합니다. 45개 이상의 무료 차트를 통해 고객은 바카라사이트 카지노판 데이터, 추세 및 전문가 분석 저장소로 지원되는 세부적인 세그먼트 정보를 통해 유제품 원자재의 XNUMX인당 소비량 및 생산 데이터를 기반으로 한 심층적인 바카라사이트 카지노판 분석에 액세스할 수 있습니다. 유제품, 유제품 범주, 제품 유형 등에 대한 데이터 및 분석은 포괄적인 바카라와 Excel 기반 데이터 워크시트 형태로 제공됩니다.

표 및 그림 목록

- 그림 1 :

- 2017인당 요구르트 소비량, KG, 전 세계, 2029년 - XNUMX년

- 그림 2 :

- 2017년부터 2021년까지 전 세계 우유 생산량, 미터톤

- 그림 3 :

- 2017년부터 2029년까지 전 세계 요구르트의 양(미터톤)

- 그림 4 :

- 요거트 가치, 백만 달러, 전 세계, 2017-2029

- 그림 5 :

- 제품 유형별 요구르트 바카라사이트 카지노판 규모, 미터톤, 전 세계, 2017~2029년

- 그림 6 :

- 제품 유형별 요거트 바카라사이트 카지노판 가치, USD MN, 글로벌, 2017-2029

- 그림 7 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 볼륨 점유율, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 8 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 9 :

- 2017년부터 2029년까지 전 세계 맛 요구르트 바카라사이트 카지노판 규모, 미터톤

- 그림 10 :

- 플레이버드 요거트 바카라사이트 카지노판 가치, USD MN, 글로벌, 2017 - 2029

- 그림 11 :

- 맛을 낸 요구르트 바카라사이트 카지노판의 가치 점유율, 유통 채널별, %, 글로벌, 2022 VS 2029

- 그림 12 :

- 2017년부터 2029년까지 전 세계 무가미 요구르트 바카라사이트 카지노판 규모, 미터톤

- 그림 13 :

- 무향 요거트 바카라사이트 카지노판 가치, USD MN, 글로벌, 2017 - 2029

- 그림 14 :

- 무가미 요구르트 바카라사이트 카지노판의 가치 점유율, 유통 채널별, %, 글로벌, 2022 VS 2029

- 그림 15 :

- 유통 채널별 요구르트 바카라사이트 카지노판 규모, 미터톤, 전 세계, 2017년 - 2029년

- 그림 16 :

- 유통 채널별 요거트 바카라사이트 카지노판 가치, USD MN, 글로벌, 2017 - 2029

- 그림 17 :

- 유통 채널별 요구르트 바카라사이트 카지노판의 볼륨 점유율, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 18 :

- 유통 채널별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 19 :

- 하위 유통 채널별 요구르트 바카라사이트 카지노판 규모, 미터톤, 전 세계, 2017년~2029년

- 그림 20 :

- 하위 유통 채널별 요거트 바카라사이트 카지노판 가치, USD MN, 글로벌, 2017-2029

- 그림 21 :

- 하위 유통 채널별 요구르트 바카라사이트 카지노판의 볼륨 점유율, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 22 :

- 하위 유통 채널별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 23 :

- 2017~2029년 전 세계 편의점을 통해 판매된 요구르트 바카라사이트 카지노판 규모, 미터톤

- 그림 24 :

- 편의점을 통해 판매되는 요거트 바카라사이트 카지노판 가치, USD MN, 글로벌, 2017 - 2029

- 그림 25 :

- 편의점을 통해 판매되는 요구르트 바카라사이트 카지노판의 가치 점유율, 카테고리별, %, 글로벌, 2022년 VS 2029년

- 그림 26 :

- 온라인 소매를 통해 판매된 요구르트 바카라사이트 카지노판 규모, 미터톤, 전 세계, 2017~2029년

- 그림 27 :

- 온라인 소매를 통해 판매되는 요거트 바카라사이트 카지노판 가치, USD MN, 글로벌, 2017-2029

- 그림 28 :

- 온라인 소매를 통해 판매되는 요구르트 바카라사이트 카지노판의 가치 점유율(범주별, %, 글로벌, 2022년 VS 2029년)

- 그림 29 :

- 전문 소매업체를 통해 판매된 요구르트 바카라사이트 카지노판 규모, 미터톤, 전 세계, 2017~2029년

- 그림 30 :

- 전문 소매업체를 통해 판매되는 요거트 바카라사이트 카지노판 가치, USD MN, 글로벌, 2017-2029

- 그림 31 :

- 전문 소매업체를 통해 판매된 요구르트 바카라사이트 카지노판의 가치 점유율, 카테고리별, %, 글로벌, 2022년 VS 2029년

- 그림 32 :

- 슈퍼마켓과 대형마트를 통해 판매된 요구르트 바카라사이트 카지노판 규모, 미터톤, 전 세계, 2017년 - 2029년

- 그림 33 :

- 슈퍼마켓 및 하이퍼마켓을 통해 판매되는 요거트 바카라사이트 카지노판 가치, 백만 달러, 글로벌, 2017-2029

- 그림 34 :

- 카테고리별 슈퍼마켓과 대형마트를 통해 판매되는 요구르트 바카라사이트 카지노판의 가치 점유율, %, 글로벌, 2022년 VS 2029년

- 그림 35 :

- 기타(창고 클럽, 주유소 등)를 통해 판매된 요구르트 바카라사이트 카지노판의 양, 미터톤, 전 세계, 2017년 - 2029년

- 그림 36 :

- 다른 곳(창고 클럽, 주유소 등)을 통해 판매되는 요거트 바카라사이트 카지노판 가치, 백만 달러, 글로벌, 2017-2029

- 그림 37 :

- 기타(창고 클럽, 주유소 등)를 통해 판매되는 요구르트 바카라사이트 카지노판의 가치 점유율, 카테고리별, %, 글로벌, 2022 VS 2029

- 그림 38 :

- 2017년부터 2029년까지 온트레이드를 통해 판매된 요구르트 바카라사이트 카지노판 규모, 미터톤, 전 세계

- 그림 39 :

- 온트레이드를 통해 판매된 요거트 바카라사이트 카지노판 가치, USD MN, 글로벌, 2017-2029

- 그림 40 :

- 온트레이드를 통해 판매된 요구르트 바카라사이트 카지노판의 가치 점유율, 카테고리별, %, 글로벌, 2022년 VS 2029년

- 그림 41 :

- 2017년부터 2029년까지 지역별 요구르트 바카라사이트 카지노판 규모, 미터톤, 전 세계

- 그림 42 :

- 지역별 요거트 바카라사이트 카지노판 가치, USD MN, 글로벌, 2017-2029

- 그림 43 :

- 요구르트 바카라사이트 카지노판의 볼륨 점유율, 지역별, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 44 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 지역별, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 45 :

- 제품 유형별 요구르트 바카라사이트 카지노판 규모, 미터톤, 전 세계, 2017~2029년

- 그림 46 :

- 제품 유형별 요거트 바카라사이트 카지노판 가치, USD MN, 글로벌, 2017-2029

- 그림 47 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 볼륨 점유율, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 48 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 49 :

- 유통 채널별 요구르트 바카라사이트 카지노판 규모, 미터톤, 아프리카, 2017~2029년

- 그림 50 :

- 유통 채널별 요거트 바카라사이트 카지노판 가치, USD MN, 아프리카, 2017 - 2029

- 그림 51 :

- 유통 채널별 요구르트 바카라사이트 카지노판의 볼륨 점유율, %, 아프리카, 2017 VS 2023 VS 2029

- 그림 52 :

- 유통 채널별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 아프리카, 2017 VS 2023 VS 2029

- 그림 53 :

- 국가별 요구르트 바카라사이트 카지노판 규모(미터톤, 아프리카, 2017~2029년)

- 그림 54 :

- 국가별 요거트 바카라사이트 카지노판 가치, USD MN, 아프리카, 2017-2029

- 그림 55 :

- 요구르트 바카라사이트 카지노판의 볼륨 점유율, 국가별, %, 아프리카, 2017 VS 2023 VS 2029

- 그림 56 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 국가별, %, 아프리카, 2017 VS 2023 VS 2029

- 그림 57 :

- 요구르트 바카라사이트 카지노판 규모, 미터톤, 이집트, 2017년 - 2029년

- 그림 58 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 이집트, 2017 - 2029

- 그림 59 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 이집트, 글로벌, 2022 VS 2029

- 그림 60 :

- 요구르트 바카라사이트 카지노판 규모, 미터톤, 나이지리아, 2017년 - 2029년

- 그림 61 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 나이지리아, 2017-2029

- 그림 62 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 나이지리아, 글로벌, 2022 VS 2029

- 그림 63 :

- 2017년부터 2029년까지 남아프리카공화국 요구르트 바카라사이트 카지노판 규모, 미터톤

- 그림 64 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 남아프리카 공화국, 2017-2029

- 그림 65 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 남아프리카, 글로벌, 2022 VS 2029

- 그림 66 :

- 2017년 - 2029년 요구르트 바카라사이트 카지노판 규모, 미터톤, 기타 아프리카 지역

- 그림 67 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 아프리카 나머지 지역, 2017-2029

- 그림 68 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 나머지 아프리카, 글로벌, 2022 VS 2029

- 그림 69 :

- 제품 유형별 요구르트 바카라사이트 카지노판 규모, 미터톤, 전 세계, 2017~2029년

- 그림 70 :

- 제품 유형별 요거트 바카라사이트 카지노판 가치, USD MN, 글로벌, 2017-2029

- 그림 71 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 볼륨 점유율, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 72 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 73 :

- 유통 채널별 요구르트 바카라사이트 카지노판 규모, 미터톤, 아시아 태평양, 2017~2029년

- 그림 74 :

- 유통 채널별 요거트 바카라사이트 카지노판 가치, USD MN, 아시아 태평양, 2017-2029

- 그림 75 :

- 유통 채널별 요구르트 바카라사이트 카지노판의 볼륨 점유율, %, 아시아 태평양, 2017 VS 2023 VS 2029

- 그림 76 :

- 유통 채널별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 아시아 태평양, 2017 VS 2023 VS 2029

- 그림 77 :

- 국가별 요구르트 바카라사이트 카지노판 규모, 미터톤, 아시아 태평양, 2017~2029

- 그림 78 :

- 국가별 요거트 바카라사이트 카지노판 가치, 백만 달러, 아시아 태평양, 2017-2029

- 그림 79 :

- 요구르트 바카라사이트 카지노판의 볼륨 점유율, 국가별, %, 아시아 태평양, 2017 VS 2023 VS 2029

- 그림 80 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 국가별, %, 아시아 태평양, 2017 VS 2023 VS 2029

- 그림 81 :

- 2017년부터 2029년까지 호주 요구르트 바카라사이트 카지노판 규모(미터톤)

- 그림 82 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 호주, 2017 - 2029

- 그림 83 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 호주, 글로벌, 2022 VS 2029

- 그림 84 :

- 2017년부터 2029년까지 중국 요구르트 바카라사이트 카지노판 규모(미터톤)

- 그림 85 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 중국, 2017 - 2029

- 그림 86 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 중국, 글로벌, 2022 VS 2029

- 그림 87 :

- 2017년부터 2029년까지 인도 요구르트 바카라사이트 카지노판 규모(미터톤)

- 그림 88 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 인도, 2017-2029

- 그림 89 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 인도, 글로벌, 2022 VS 2029

- 그림 90 :

- 요구르트 바카라사이트 카지노판 규모, 미터톤, 인도네시아, 2017년 - 2029년

- 그림 91 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 인도네시아, 2017 - 2029

- 그림 92 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 인도네시아, 글로벌, 2022 VS 2029

- 그림 93 :

- 2017년부터 2029년까지 일본 요구르트 바카라사이트 카지노판 규모(미터톤)

- 그림 94 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 일본, 2017 - 2029

- 그림 95 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 일본, 글로벌, 2022 VS 2029

- 그림 96 :

- 요구르트 바카라사이트 카지노판 규모, 미터톤, 말레이시아, 2017년 - 2029년

- 그림 97 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 말레이시아, 2017 - 2029

- 그림 98 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 말레이시아, 글로벌, 2022 VS 2029

- 그림 99 :

- 요구르트 바카라사이트 카지노판 규모, 미터톤, 뉴질랜드, 2017년 - 2029년

- 그림 100 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 뉴질랜드, 2017-2029

- 그림 101 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 뉴질랜드, 글로벌, 2022 VS 2029

- 그림 102 :

- 요구르트 바카라사이트 카지노판 규모, 미터톤, 파키스탄, 2017년 - 2029년

- 그림 103 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 파키스탄, 2017 - 2029

- 그림 104 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 파키스탄, 글로벌, 2022 VS 2029

- 그림 105 :

- 2017년부터 2029년까지 한국 요구르트 바카라사이트 카지노판 규모, 미터톤

- 그림 106 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 한국, 2017 - 2029

- 그림 107 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 한국, 글로벌, 2022 VS 2029

- 그림 108 :

- 요구르트 바카라사이트 카지노판 규모, 미터톤, 기타 아시아 태평양 지역, 2017년 - 2029년

- 그림 109 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 아시아 태평양의 나머지 지역, 2017-2029

- 그림 110 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 나머지 아시아 태평양, 글로벌, 2022 VS 2029

- 그림 111 :

- 제품 유형별 요구르트 바카라사이트 카지노판 규모, 미터톤, 전 세계, 2017~2029년

- 그림 112 :

- 제품 유형별 요거트 바카라사이트 카지노판 가치, USD MN, 글로벌, 2017-2029

- 그림 113 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 볼륨 점유율, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 114 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 115 :

- 유통 채널별 요구르트 바카라사이트 카지노판 규모, 미터톤, 유럽, 2017년 - 2029년

- 그림 116 :

- 유통 채널별 요거트 바카라사이트 카지노판 가치, USD MN, 유럽, 2017-2029

- 그림 117 :

- 유통 채널별 요구르트 바카라사이트 카지노판의 볼륨 점유율, %, 유럽, 2017 VS 2023 VS 2029

- 그림 118 :

- 유통 채널별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 유럽, 2017 VS 2023 VS 2029

- 그림 119 :

- 국가별 요구르트 바카라사이트 카지노판 규모, 미터톤, 유럽, 2017~2029

- 그림 120 :

- 국가별 요거트 바카라사이트 카지노판 가치, 백만 달러, 유럽, 2017-2029

- 그림 121 :

- 요구르트 바카라사이트 카지노판의 볼륨 점유율, 국가별, %, 유럽, 2017 VS 2023 VS 2029

- 그림 122 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 국가별, %, 유럽, 2017 VS 2023 VS 2029

- 그림 123 :

- 요구르트 바카라사이트 카지노판 규모, 미터톤, 벨기에, 2017년 - 2029년

- 그림 124 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 벨기에, 2017 - 2029

- 그림 125 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 벨기에, 글로벌, 2022 VS 2029

- 그림 126 :

- 2017년부터 2029년까지 프랑스 요구르트 바카라사이트 카지노판 규모(미터톤)

- 그림 127 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 프랑스, 2017 - 2029

- 그림 128 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 프랑스, 글로벌, 2022 VS 2029

- 그림 129 :

- 2017년부터 2029년까지 독일 요구르트 바카라사이트 카지노판 규모(미터톤)

- 그림 130 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 독일, 2017 - 2029

- 그림 131 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 독일, 글로벌, 2022 VS 2029

- 그림 132 :

- 2017년부터 2029년까지 이탈리아 요구르트 바카라사이트 카지노판 규모(미터톤)

- 그림 133 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 이탈리아, 2017 - 2029

- 그림 134 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 이탈리아, 글로벌, 2022 VS 2029

- 그림 135 :

- 요구르트 바카라사이트 카지노판 규모, 미터톤, 네덜란드, 2017년 - 2029년

- 그림 136 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 네덜란드, 2017-2029

- 그림 137 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 네덜란드, 글로벌, 2022 VS 2029

- 그림 138 :

- 2017년부터 2029년까지 러시아 요구르트 바카라사이트 카지노판 규모(미터톤)

- 그림 139 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 러시아, 2017 - 2029

- 그림 140 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 러시아, 글로벌, 2022 VS 2029

- 그림 141 :

- 2017년부터 2029년까지 스페인 요구르트 바카라사이트 카지노판 규모, 미터톤

- 그림 142 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 스페인, 2017 - 2029

- 그림 143 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 스페인, 글로벌, 2022 VS 2029

- 그림 144 :

- 2017년부터 2029년까지 터키 요구르트 바카라사이트 카지노판 규모(미터톤)

- 그림 145 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 터키, 2017 - 2029

- 그림 146 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 터키, 글로벌, 2022 VS 2029

- 그림 147 :

- 2017년부터 2029년까지 영국 요구르트 바카라사이트 카지노판 규모, 미터톤

- 그림 148 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 영국, 2017-2029

- 그림 149 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 영국, 글로벌, 2022 VS 2029

- 그림 150 :

- 요구르트 바카라사이트 카지노판 규모, 미터톤, 기타 유럽 지역, 2017년 - 2029년

- 그림 151 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 유럽 기타 지역, 2017-2029

- 그림 152 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 나머지 유럽, 글로벌, 2022 VS 2029

- 그림 153 :

- 제품 유형별 요구르트 바카라사이트 카지노판 규모, 미터톤, 전 세계, 2017~2029년

- 그림 154 :

- 제품 유형별 요거트 바카라사이트 카지노판 가치, USD MN, 글로벌, 2017-2029

- 그림 155 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 볼륨 점유율, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 156 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 157 :

- 유통 채널별 요구르트 바카라사이트 카지노판 규모, 미터톤, 중동, 2017년 - 2029년

- 그림 158 :

- 유통 채널별 요거트 바카라사이트 카지노판 가치, USD MN, 중동, 2017-2029

- 그림 159 :

- 유통 채널별 요구르트 바카라사이트 카지노판의 볼륨 점유율, %, 중동, 2017 VS 2023 VS 2029

- 그림 160 :

- 유통 채널별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 중동, 2017 VS 2023 VS 2029

- 그림 161 :

- 국가별 요구르트 바카라사이트 카지노판 규모, 미터톤, 중동, 2017년 - 2029년

- 그림 162 :

- 국가별 요거트 바카라사이트 카지노판 가치, USD MN, 중동, 2017-2029

- 그림 163 :

- 요구르트 바카라사이트 카지노판의 볼륨 점유율, 국가별, %, 중동, 2017 VS 2023 VS 2029

- 그림 164 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 국가별, %, 중동, 2017 VS 2023 VS 2029

- 그림 165 :

- 요구르트 바카라사이트 카지노판 규모, 미터톤, 바레인, 2017년 - 2029년

- 그림 166 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 바레인, 2017-2029

- 그림 167 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 바레인, 글로벌, 2022 VS 2029

- 그림 168 :

- 요구르트 바카라사이트 카지노판 규모, 미터톤, 이란, 2017년 - 2029년

- 그림 169 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 이란, 2017-2029

- 그림 170 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 이란, 글로벌, 2022 VS 2029

- 그림 171 :

- 요구르트 바카라사이트 카지노판 규모, 미터톤, 쿠웨이트, 2017년 - 2029년

- 그림 172 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 쿠웨이트, 2017 - 2029

- 그림 173 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 쿠웨이트, 글로벌, 2022 VS 2029

- 그림 174 :

- 2017년부터 2029년까지 오만 요구르트 바카라사이트 카지노판 규모, 미터톤

- 그림 175 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 오만, 2017-2029

- 그림 176 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 오만, 글로벌, 2022 VS 2029

- 그림 177 :

- 요구르트 바카라사이트 카지노판 규모, 미터톤, 카타르, 2017년 - 2029년

- 그림 178 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 카타르, 2017-2029

- 그림 179 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 카타르, 글로벌, 2022 VS 2029

- 그림 180 :

- 요구르트 바카라사이트 카지노판 규모, 미터톤, 사우디아라비아, 2017년 - 2029년

- 그림 181 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 사우디 아라비아, 2017-2029

- 그림 182 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 사우디아라비아, 글로벌, 2022 VS 2029

- 그림 183 :

- 요구르트 바카라사이트 카지노판 규모, 미터톤, 아랍에미리트, 2017년 - 2029년

- 그림 184 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 아랍에미리트, 2017-2029

- 그림 185 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 아랍에미리트, 글로벌, 2022 VS 2029

- 그림 186 :

- 2017년 - 2029년 요구르트 바카라사이트 카지노판 규모, 미터톤, 기타 중동 지역

- 그림 187 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 중동 기타 지역, 2017-2029

- 그림 188 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 중동, 글로벌, 2022 VS 2029

- 그림 189 :

- 제품 유형별 요구르트 바카라사이트 카지노판 규모, 미터톤, 전 세계, 2017~2029년

- 그림 190 :

- 제품 유형별 요거트 바카라사이트 카지노판 가치, USD MN, 글로벌, 2017-2029

- 그림 191 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 볼륨 점유율, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 192 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 193 :

- 유통 채널별 요구르트 바카라사이트 카지노판 규모, 미터톤, 북미, 2017~2029년

- 그림 194 :

- 유통 채널별 요거트 바카라사이트 카지노판 가치, USD MN, 북미, 2017-2029

- 그림 195 :

- 유통 채널별 요구르트 바카라사이트 카지노판의 볼륨 점유율, %, 북미, 2017 VS 2023 VS 2029

- 그림 196 :

- 유통 채널별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 북미, 2017 VS 2023 VS 2029

- 그림 197 :

- 국가별 요구르트 바카라사이트 카지노판 규모, 미터톤, 북미, 2017~2029년

- 그림 198 :

- 국가별 요거트 바카라사이트 카지노판 가치, 백만 달러, 북미, 2017-2029

- 그림 199 :

- 요구르트 바카라사이트 카지노판의 볼륨 점유율, 국가별, %, 북미, 2017 VS 2023 VS 2029

- 그림 200 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 국가별, %, 북미, 2017 VS 2023 VS 2029

- 그림 201 :

- 2017년부터 2029년까지 캐나다 요구르트 바카라사이트 카지노판 규모(미터톤)

- 그림 202 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 캐나다, 2017 - 2029

- 그림 203 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 캐나다, 글로벌, 2022 VS 2029

- 그림 204 :

- 2017년부터 2029년까지 요구르트 바카라사이트 카지노판 규모, 미터톤, 멕시코

- 그림 205 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 멕시코, 2017 - 2029

- 그림 206 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 멕시코, 글로벌, 2022 VS 2029

- 그림 207 :

- 2017년부터 2029년까지 미국 요구르트 바카라사이트 카지노판 규모, 미터톤

- 그림 208 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 미국, 2017 - 2029

- 그림 209 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 미국, 글로벌, 2022 VS 2029

- 그림 210 :

- 2017~2029년 요구르트 바카라사이트 카지노판 규모, 미터톤, 북미 기타 지역

- 그림 211 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 북미 기타 지역, 2017-2029

- 그림 212 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 북미 나머지 지역, 글로벌, 2022 VS 2029

- 그림 213 :

- 제품 유형별 요구르트 바카라사이트 카지노판 규모, 미터톤, 전 세계, 2017~2029년

- 그림 214 :

- 제품 유형별 요거트 바카라사이트 카지노판 가치, USD MN, 글로벌, 2017-2029

- 그림 215 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 볼륨 점유율, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 216 :

- 제품 유형별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 글로벌, 2017 VS 2023 VS 2029

- 그림 217 :

- 유통 채널별 요구르트 바카라사이트 카지노판 규모, 미터톤, 남아메리카, 2017년 - 2029년

- 그림 218 :

- 유통 채널별 요거트 바카라사이트 카지노판 가치, USD MN, 남미, 2017-2029

- 그림 219 :

- 유통 채널별 요구르트 바카라사이트 카지노판의 볼륨 점유율, %, 남아메리카, 2017 VS 2023 VS 2029

- 그림 220 :

- 유통 채널별 요구르트 바카라사이트 카지노판의 가치 점유율, %, 남아메리카, 2017 VS 2023 VS 2029

- 그림 221 :

- 국가별 요구르트 바카라사이트 카지노판 규모, 미터톤, 남아메리카, 2017년 - 2029년

- 그림 222 :

- 국가별 요거트 바카라사이트 카지노판 가치, USD MN, 남미, 2017-2029

- 그림 223 :

- 요구르트 바카라사이트 카지노판의 볼륨 점유율, 국가별, %, 남아메리카, 2017 VS 2023 VS 2029

- 그림 224 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 국가별, %, 남아메리카, 2017 VS 2023 VS 2029

- 그림 225 :

- 요구르트 바카라사이트 카지노판 규모, 미터톤, 아르헨티나, 2017년 - 2029년

- 그림 226 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 아르헨티나, 2017 - 2029

- 그림 227 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 아르헨티나, 글로벌, 2022 VS 2029

- 그림 228 :

- 2017년부터 2029년까지 브라질 요구르트 바카라사이트 카지노판 규모(미터톤)

- 그림 229 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 브라질, 2017 - 2029

- 그림 230 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 브라질, 글로벌, 2022 VS 2029

- 그림 231 :

- 2017년부터 2029년까지 남아메리카의 요구르트 바카라사이트 카지노판 규모, 미터톤 수

- 그림 232 :

- 요거트 바카라사이트 카지노판 가치, USD MN, 남미 기타 지역, 2017-2029

- 그림 233 :

- 요구르트 바카라사이트 카지노판의 가치 점유율, 제품 유형별, %, 남아메리카 나머지 지역, 글로벌, 2022 VS 2029

- 그림 234 :

- 2017년부터 2029년까지 전 세계적으로 전략적 이동 건수 기준 가장 활동적인 기업

- 그림 235 :

- 가장 많이 채택된 전략, 개수, 글로벌, 2017~2029

- 그림 236 :

- 주요 플레이어의 가치 점유율, %, 글로벌

Global Yogurt Market Report Scope

풍미 요거트, 무향 요거트는 제품 유형별로 세그먼트로 다룹니다. 오프트레이드, 온트레이드는 유통 채널별로 세그먼트로 다룹니다. 아프리카, 아시아 태평양, 유럽, 중동, 북미, 남미는 지역별로 세그먼트로 다룹니다.| 타입 | 마시는 요구르트 | ||

| 숟가락으로 떠먹는 요거트 | |||

| 출처 | 유제품 기반 | ||

| 비유제품 기반 | |||

| 맛 | 맛을 낸 | ||

| Un-flavoured | |||

| 유통 채널 | 거래 중 | ||

| 오프 트레이드 | 편의점 | ||

| 전문 소매 업체 | |||

| 슈퍼마켓 및 대형 마트 | |||

| 온라인 소매 | |||

| 기타 (창고클럽, 주유소 등) | |||

| 지리학 | 북아메리카 | United States | |

| Canada | |||

| Mexico | |||

| 북미의 나머지 | |||

| 유럽 | 벨기에 | ||

| France | |||

| Germany | |||

| Italy | |||

| Netherlands | |||

| 러시아 | |||

| Spain | |||

| Turkey | |||

| 영국 | |||

| 유럽의 나머지 | |||

| 아시아 태평양 | China | ||

| India | |||

| Japan | |||

| Australia | |||

| Indonesia | |||

| Thailand | |||

| Malaysia | |||

| 대한민국 | |||

| 아시아 태평양 지역의 나머지 | |||

| 남아메리카 | Brazil | ||

| Argentina | |||

| Chile | |||

| 페루 | |||

| 남아메리카의 나머지 지역 | |||

| 중동 및 아프리카 | United Arab Emirates | ||

| South Africa | |||

| Morocco | |||

| 나이지리아 | |||

| Egypt | |||

| 중동 및 아프리카의 나머지 | |||

| 마시는 요구르트 |

| 숟가락으로 떠먹는 요거트 |

| 유제품 기반 |

| 비유제품 기반 |

| 맛을 낸 |

| Un-flavoured |

| 거래 중 | |

| 오프 트레이드 | 편의점 |

| 전문 소매 업체 | |

| 슈퍼마켓 및 대형 마트 | |

| 온라인 소매 | |

| 기타 (창고클럽, 주유소 등) |

| 북아메리카 | United States |

| Canada | |

| Mexico | |

| 북미의 나머지 | |

| 유럽 | 벨기에 |

| France | |

| Germany | |

| Italy | |

| Netherlands | |

| 러시아 | |

| Spain | |

| Turkey | |

| 영국 | |

| 유럽의 나머지 | |

| 아시아 태평양 | China |

| India | |

| Japan | |

| Australia | |

| Indonesia | |

| Thailand | |

| Malaysia | |

| 대한민국 | |

| 아시아 태평양 지역의 나머지 | |

| 남아메리카 | Brazil |

| Argentina | |

| Chile | |

| 페루 | |

| 남아메리카의 나머지 지역 | |

| 중동 및 아프리카 | United Arab Emirates |

| South Africa | |

| Morocco | |

| 나이지리아 | |

| Egypt | |

| 중동 및 아프리카의 나머지 |

바카라사이트 카지노판 정의

- 버터 - 버터는 젖소의 우유에서 크림을 휘저어서 생성된 지방구, 물, 무기염으로 이루어진 황백색의 고체 유제입니다.

- 카테고리 - 우유

- 국가 - 모두

- 낙농 - 유제품에는 우유 및 우유로 만든 모든 식품(버터, 치즈, 아이스크림, 요구르트, 연유 및 건조유 등)이 포함됩니다.

- 유통 채널 - 모두

- 냉동 디저트 - 냉동 유제품 디저트란 우유나 크림 및 기타 성분을 함유한 우유나 크림, 기타 성분을 섭취하기 전에 냉동 또는 반냉동한 제품을 의미하며 포함합니다. 예를 들어 아이스 우유 또는 셔벗과 같이 특수 식이요법용 냉동 유제품 디저트와 셔벗도 포함됩니다.

- 업종 - 유제품 대안

- 제품 유형 - 모두

- 지역 - 아시아 태평양

- Report - 영국 유제품 대체 바카라사이트 카지노판

- 신 우유 음료 - 신 우유는 신맛이 나는 걸쭉하고 응고된 우유로, 우유 발효로 얻습니다. 케피어, 라반, 버터밀크와 같은 신 우유 음료가 연구에 고려되었습니다.

- 하위 유형 - 모두

- 하위 유통 채널 - 모두

- 유제품 대안 - 유제품 대체식품은 치즈, 버터, 우유, 아이스크림, 요구르트 등과 같은 일반적인 동물성 제품 대신 식물성 우유/기름으로 만든 식품입니다. 전 세계적으로 기능성 및 특수 음료의 새로운 식품 개발 카테고리에서 성장하는 부문입니다.

- 비유제품 버터 - 비유제품 버터는 식물성 오일의 혼합물로 만든 비건 버터 대안입니다. 채식주의, 완전 채식주의, 글루텐 불내증과 같은 대체 식단이 증가함에 따라 식물성 버터는 일반 버터를 대체하는 건강한 비유제품입니다.

- 비유제품 아이스크림 - 식물성 아이스크림이 성장하는 카테고리입니다. 비유제품 아이스크림은 동물성 재료를 전혀 사용하지 않고 만든 디저트의 일종입니다. 이것은 일반적으로 계란, 우유, 크림 또는 꿀을 포함한 동물 또는 동물 유래 제품을 먹을 수 없거나 먹을 수 없는 사람들을 위한 일반 아이스크림의 대체품으로 간주됩니다.

- 식물성 우유 - 식물성 우유는 견과류(예: 헤이즐넛, 대마씨), 씨앗(예: 참깨, 호두, 코코넛, 캐슈, 아몬드, 쌀, 귀리 등) 또는 콩과 식물(예: 콩)로 만든 우유 대체품입니다. 두유, 아몬드 우유와 같은 식물성 우유는 수세기 동안 동아시아와 중동에서 인기를 끌었습니다.

- 바카라 제목 - 유럽 유제품 대체 바카라사이트 카지노판

| 키워드 | 정의 |

|---|---|

| 배양 버터 | 배양버터는 생버터를 화학처리하여 제조하고, 특정 유화제와 외국성분을 첨가한 것입니다. |

| 배양되지 않은 버터 | 이 유형의 버터는 어떤 방식으로도 가공되지 않은 버터입니다. |

| 천연 치즈 | 가장 자연스러운 형태의 치즈 유형입니다. 신선하고 천연소금, 천연색소, 효소, 고품질 우유 등 자연스럽고 심플한 제품과 성분으로 만들어졌습니다. |

| 가공 치즈 | 가공 치즈는 천연 치즈와 동일한 과정을 거칩니다. 그러나 더 많은 단계와 다양한 형태의 재료가 필요합니다. 가공치즈를 만드는 과정에는 천연치즈를 녹여 유화시킨 후 방부제와 기타 인공성분이나 색소를 첨가하는 과정이 포함됩니다. |

| 크림 하나 | 단일 크림에는 약 18%의 지방이 포함되어 있습니다. 끓인 우유 위에 크림 한 겹이 나타나는 것입니다. |

| 더블 크림 | 더블크림에는 지방이 48% 함유되어 있으며, 이는 싱글크림에 비해 지방 함량이 XNUMX배 이상 높습니다. 싱글크림보다 더 무겁고 두꺼워요 |

| 휘핑 크림 | 싱글 크림(36%)에 비해 지방 함량이 훨씬 높습니다. 케이크, 파이, 푸딩을 얹고 소스, 수프, 충전재의 증점제로 사용됩니다. |

| 냉동 디저트 | 냉동된 상태로 먹어야 하는 디저트. 예: 셔벗, 셔벗, 냉동 요구르트 |

| UHT 우유(초고온 우유) | 매우 높은 온도로 가열된 우유. 우유의 초고온 가공(UHT)에는 1~8°C에서 135~154초 동안 가열하는 과정이 포함됩니다. 포자를 형성하는 병원성 미생물을 사멸시켜 유통기한이 수개월인 제품을 생산합니다. |

| 비유제품 버터/식물성 버터 | 코코넛, 팜유 등 식물 유래 오일로 만든 버터입니다. |

| 비유제품 요거트 | 일반적으로 아몬드, 캐슈, 코코넛과 같은 견과류와 대두, 질경이, 귀리, 완두콩과 같은 기타 식품으로 만든 요구르트 |

| 거래 중 | 레스토랑, QSR, 바를 의미합니다. |

| 오프 트레이드 | 슈퍼마켓, 대형마트, 온라인채널 등을 말합니다. |

| 뇌샤텔 치즈 | 프랑스에서 가장 오래된 종류의 치즈 중 하나. 노르망디의 뇌샤텔 앙 브레이(Neufchâtel-en-Bray) 지역에서 생산되는 부드럽고 약간 바스러지며 곰팡이에 의해 숙성된 꽃피운 껍질을 지닌 치즈입니다. |

| 유연 주의자 | 이는 식물성 식품을 중심으로 고기를 제한적으로 또는 가끔 포함하는 준채식주의 식단을 선호하는 소비자를 의미합니다. |

| 유당 불내증 | 유당 불내증은 우유에 들어 있는 설탕인 유당에 대한 소화 시스템의 반응입니다. 유제품 섭취에 반응하여 불편한 증상을 유발합니다. |

| 크림 치즈 | 크림치즈는 우유와 크림을 섞어 만든 부드럽고 크리미한 신선한 치즈입니다. |

| 소르베 츠 | 셔벗은 과일 주스, 과일 퓌레 또는 와인, 리큐어, 꿀과 같은 기타 재료를 얼음과 결합하여 만든 냉동 디저트입니다. |

| 셔벗 | 샤베트(Sherbet)는 과일과 우유나 크림 같은 유제품을 넣어 만든 달콤한 냉동 디저트입니다. |

| 안정적인 | 실온 또는 "선반"에서 최소 XNUMX년 동안 안전하게 보관할 수 있고 안전하게 먹기 위해 조리하거나 냉장 보관할 필요가 없는 식품입니다. |

| DSD | 직접 매장 배송은 제품이 제조 공장에서 소매점으로 직접 배송되는 공급망 관리 프로세스입니다. |

| OU 코셔 | 정통 연합 코셔(Orthodox Union Kosher)는 뉴욕시에 본사를 둔 코셔 인증 기관입니다. |

| 젤라토 아이스크림 | 젤라또는 우유, 진한 크림, 설탕으로 만든 냉동 크림 디저트입니다. |

| 풀을 먹인 소 | 풀을 먹인 소는 목초지에서 풀을 뜯을 수 있으며, 그곳에서 다양한 풀과 클로버를 먹습니다. |

연구 방법론

바카라 사이트는 모든 바카라에서 XNUMX단계 방법론을 따릅니다.

- 1단계: 주요 변수 식별: 강력한 예측 방법론을 구축하기 위해 1단계에서 식별된 변수와 요인을 사용 가능한 과거 바카라사이트 카지노판 수치와 비교하여 테스트합니다. 반복적인 과정을 통해 바카라사이트 카지노판 예측에 필요한 변수를 설정하고, 이러한 변수를 기반으로 모델을 구축합니다.

- 2단계: 바카라사이트 카지노판 모델 구축: 예측 연도의 바카라사이트 카지노판 규모 추정치는 명목 기준입니다. 인플레이션은 가격 책정의 일부가 아니며 평균 판매 가격(ASP)은 각 국가의 예측 기간 동안 일정하게 유지됩니다.

- 3단계: 확인 및 마무리: 이 중요한 단계에서 모든 바카라사이트 카지노판 번호, 변수 및 분석가 호출은 연구 바카라사이트 카지노판의 주요 연구 전문가로 구성된 광범위한 네트워크를 통해 검증됩니다. 응답자는 연구 대상 바카라사이트 카지노판에 대한 전체론적 그림을 생성하기 위해 수준과 기능에 따라 선택됩니다.

- 4단계: 연구 산출물: 신디케이트 바카라, 맞춤형 컨설팅 과제, 데이터베이스 및 구독 플랫폼